5月26日讯:

报告要点

受到此次疫情扩散影响,2022年二季度迄今为止,新能源汽车产业链旺季表现不及预期,景气程度回落背景下,产业链需求和价格承压明显。展望后市,尽管车企订单量维持高位和复工复产等因素短期边际驱动产业链复苏,但硫酸镍的原料缺口收缩加速以及疫情防控影响生产和需求持续性,下游终端电动车和三元动力电池产销景气度回落压力不减,硫酸镍和精炼镍供需基本面或持续下行。因此,我们维持镍价谨慎偏空的判断。

正文

国内汽车产销量分析

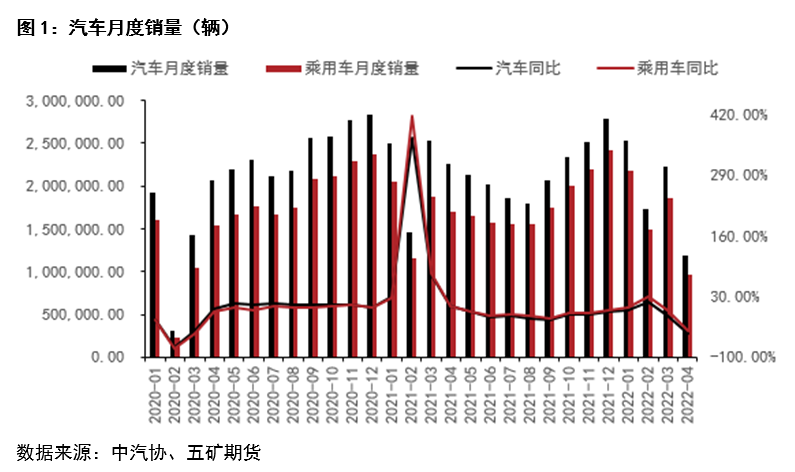

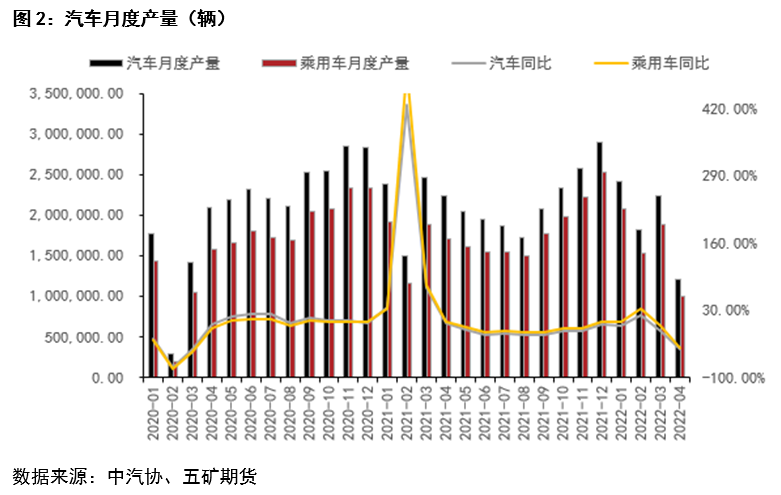

整体汽车产销方面,总体来看,2022年3~4月我国整体汽车产销受到疫情扩散冲击影响较大,4月单月产销量同比大幅下滑,拖累全年累计产销量转为负增长。

根据中汽协数据,2022年3、4月我国汽车总销量分别为223和118万辆,同比下降11.6%和47.6%,1~4月国内汽车累计销量768万辆,同比下降12%。产量方面,2022年3、4月我国汽车总产量分别为224和121万辆,同比下降9%和46%,1~4月国内汽车累计产量768万辆,同比下降10.6%。

乘用车方面,根据中汽协数据,2022年3、4月我国总销量分别为186和96.5万辆,同比下降0.53%和43.4%,1~4月国内累计销量650万辆,同比下降4%。产量方面,2022年3、4月我国总产量分别为188和99.6万辆,同比下降0.09%和42%,1~4月国内累计产量649万辆,同比下降2.7%。

国内新能源汽车产销分析

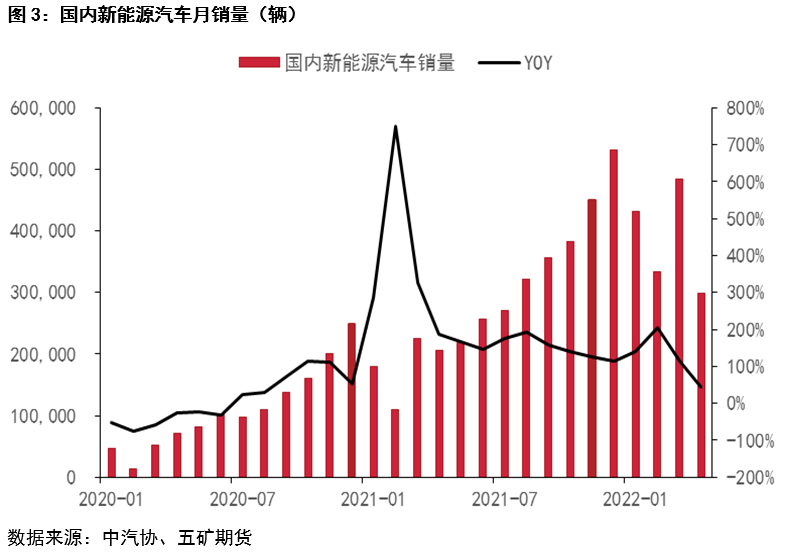

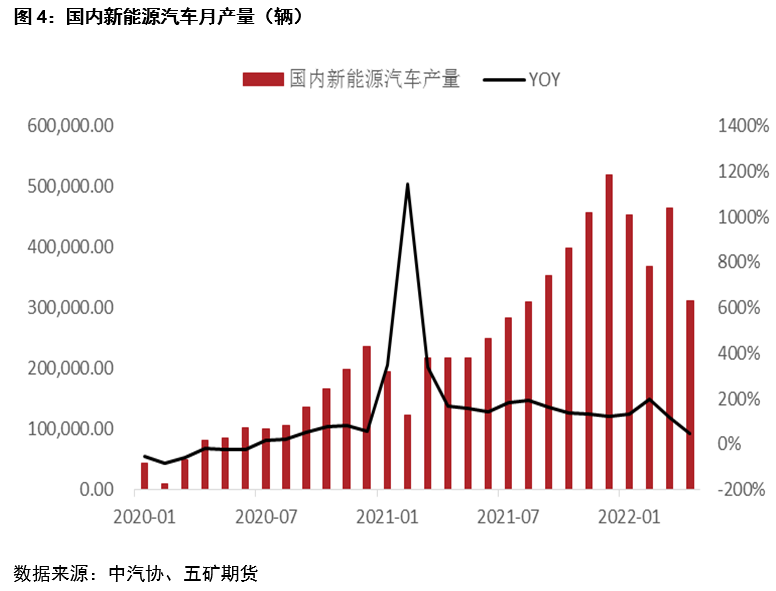

新能源汽车产销方面,由于长三角地区新能源汽车供应链集中,2022年3~4月中国新能源车产销受疫情影响较大,4月单月同比增速下降至50%以下。

根据中汽协数据,2022年3、4月我国新能源汽车总销量分别为48.4和29.9万辆,同比增长114%和45%,2022年1~4月新能源汽车累计销量155万辆,同比增加115%。产量方面,2022年3、4月新能源汽车总产量分别为46.5和31.2万辆,同比增长115%和44%,2022年1~4月新能源汽车累计产量160万辆,同比增加114%。

从市场渗透率角度来看,1~4月新能源汽车销量的市场渗透率小幅提升到20%。

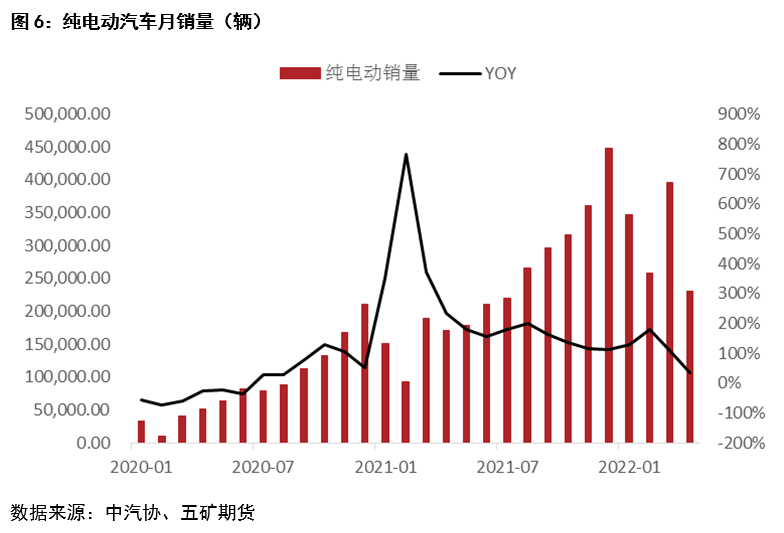

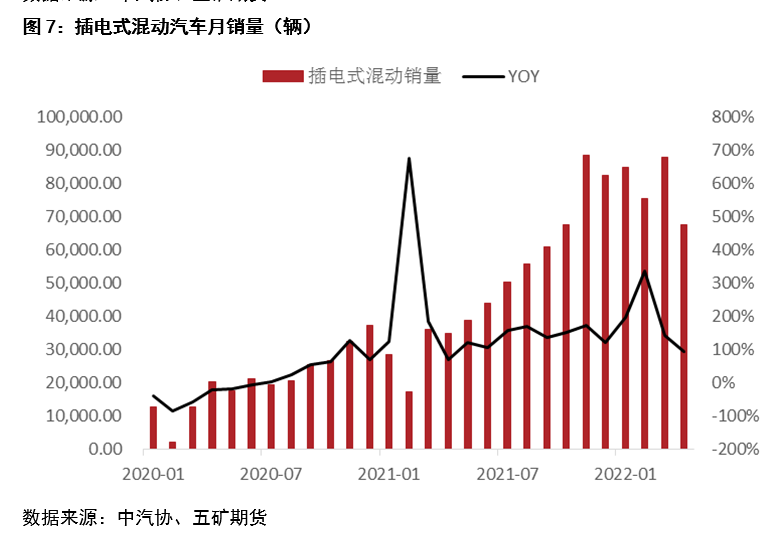

分类别来看,纯电动汽车的销量占比仍超过7成,但增速呈现超预期下降趋势。

纯电动车方面,3、4月我国纯电动汽车销量39.6万辆和23.1万辆,同比分别增长109%和35%,2022年1~4月纯电动汽车累计销量123万辆,同比增加104%。插电混动车方面,3、4月插电混动车销量8.8万辆和6.8万辆,同比分别增长144%和94%,2022年1~4月插电混动车累计销量31.6万辆,同比增加170%。纯电动汽车累计销量占比降至77%。

总结来看,4月以来无论是传统燃油车还是新能源汽车企业,疫情均对产销产生较大影响。

展望后市,我们对国内新能源汽车销量和增速持谨慎判断,主要因为疫情防控或影响产销的持续性。基于保守预期,2022年新能源汽车销量或达到500万辆,同比增长回落至47%。

新能源中游需求分析

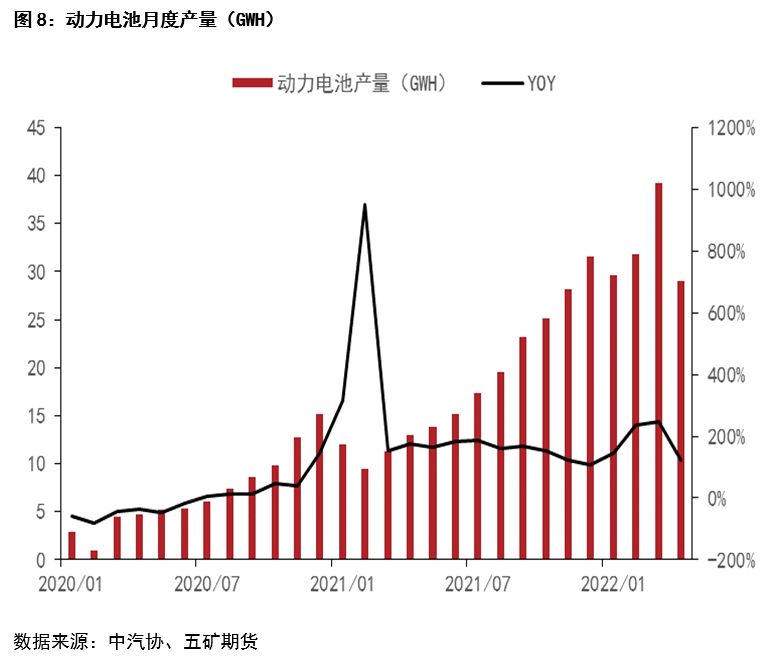

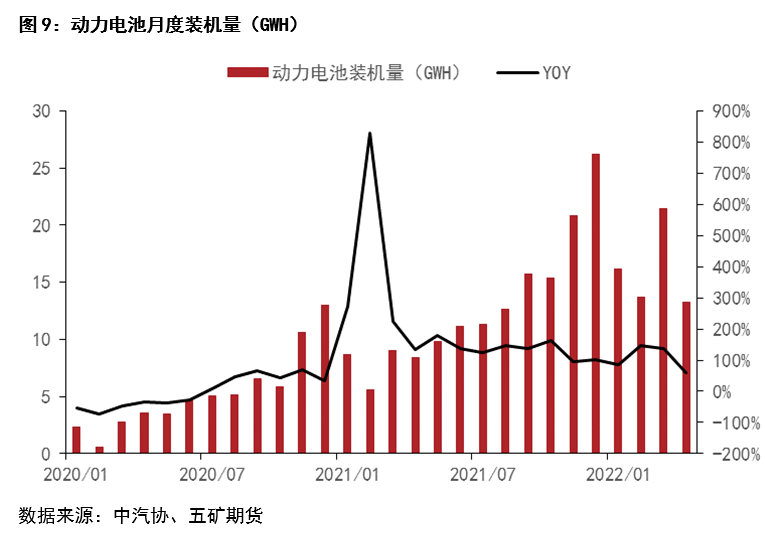

首先是动力电池方面,总体而言,2022年3~4月新能源电动车终端产销量同环比景气度下滑,动力电池产量和装机量受影响皆边际回落。

动力电池产量方面,根据中汽协数据,2022年3、4月,我国动力电池产量39.2GWh和28.96GWh,同比分别增长247%和124%。其中三元电池产量15.5GWh和10.3GWh,同比分别增长168%和53.5%。2022年1~4月我国动力电池产量累计129.6GWh,同比累计增长183%。其中三元电池产量累计48.3GWh,占总产量37%,同比累计增长97.2%。

装机量方面,2022年3、4月,我国动力电池装车量21.4GWh和13.3GWh,同比分别上升138%和58%。三元动力电池共计装车8.3GWh和4.4GWh,同比分别上升63.1%和-15.6%。2022年1~4月我国动力电池装车量累计64.5GWh,同比累计上升104%。其中三元动力电池装车量累计25.7GWh,占总装车量39.8%,同比累计上升35.4%。

从金属镍消费相关的三元正极材料电池方面观察,受到磷酸铁锂电池路线竞争、三元材料价格高位和长三角疫情共同影响,2022年前四月三元材料电池产量和装机量增速持续低于整体动力电池产量和装机量增速,占动力电池产量和装机量的份额分别降至37%和39%。

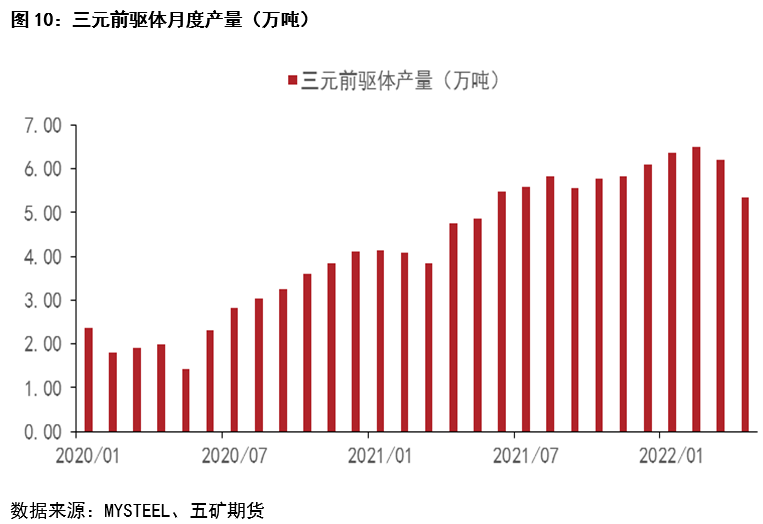

三元前驱体和三元正极材料产量方面,根据钢联的数据,2022年3、4月中国三元前驱体产量分别为6.22和5.36万吨,同比增长61.6%和12.6%,三元正极材料产量分别为4.22和3.66万吨,同比增长41%和18%。22年前四月三元前驱体和三元正极材料累计产量分别为24.5万吨和15.8万吨,同比增速分别降至45.5%和38.6%。

目前中游三元动力电池产业链受到终端销量增速预期不明朗和低成本磷酸铁锂竞争影响,我们认为三元正极材料动力电池、三元正极材料和前驱体产量增速大概率持续回落,镍金属消费继续边际承压。

硫酸镍基本面展望

综合来看,尽管短期终端景气度或边际改善以及三元前驱体新增产能亦持续释放,但疫情影响下中期新能源电动车产业链对金属镍和硫酸镍的需求边际继续超预期概率较低。

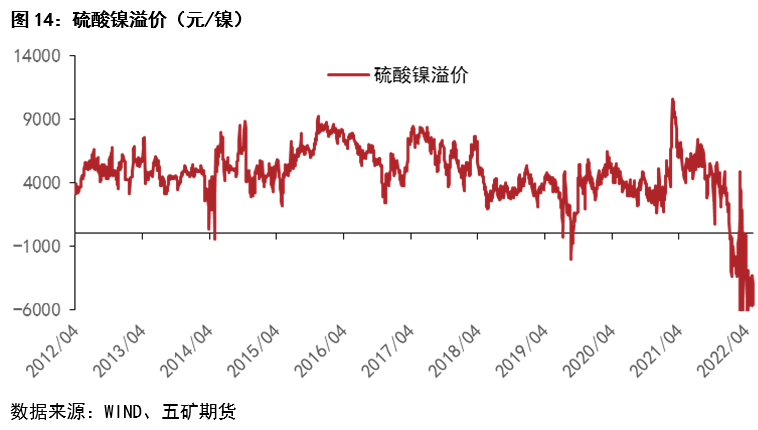

硫酸镍产量方面看,根据SMM数据,2022年3、4月硫酸镍产量分别环比下降至2.47和2.16万金属吨,同比分别增长13.8%和下降5.3%。

4月疫情对硫酸镍供需影响明显,若后期新能源电动车产业链对金属镍和硫酸镍的需求低于预期,硫酸镍产量增长趋势放缓下,随着硫酸镍的原料供应继续增长,硫酸镍和精炼镍供需基本面大概率持续边际转弱。

镍原料供应方面,3、4月我国镍湿法中间品进口分别为5.5万实物吨和6.85万实物吨,同比分别增91%和206%,1~4月镍湿法中间品累计总进口量21.3万吨,同比增速上升至97%。随着二季度印尼地区力勤、华友、格林美的湿法冶炼项目和青山、中伟高冰镍项目加速投产,预计硫酸镍湿法中间品和高冰镍等原料进口量将加速增加,供应缺口缩窄趋势加速。

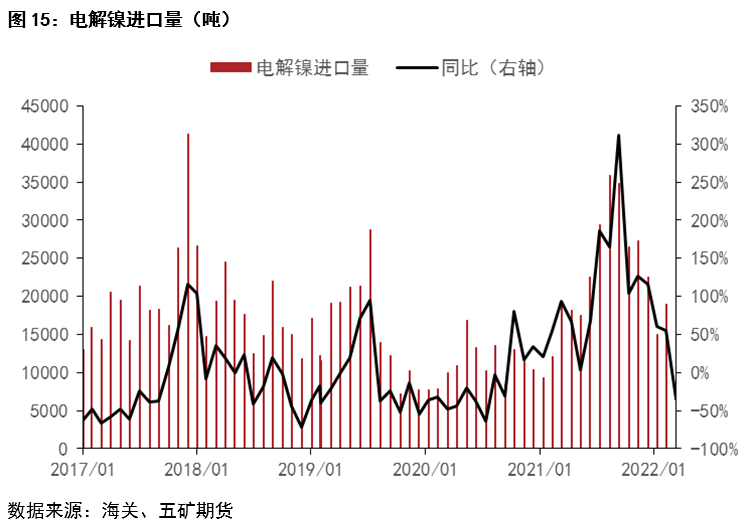

由于疫情影响硫酸镍供需双弱,叠加精炼镍价格维持高位下硫酸镍冶炼利润持续亏损,精炼镍净进口回落态势未变,根据海关数据统计,3、4月我国精炼镍的进口量分别环比回落至1.89和1.26万吨,净进口量同比分别增加35%和下降44%,其中4月俄罗斯镍板和澳大利亚镍豆进口量分别降至0.17万吨和0.58万吨,环比分别下降50%和35%。

展望后市,由于疫情防控影响新能源产业链边际超预期概率较低,叠加硫酸镍使用MHP和高冰镍原料替代加速,精炼镍价格或继续承压。