核心观点

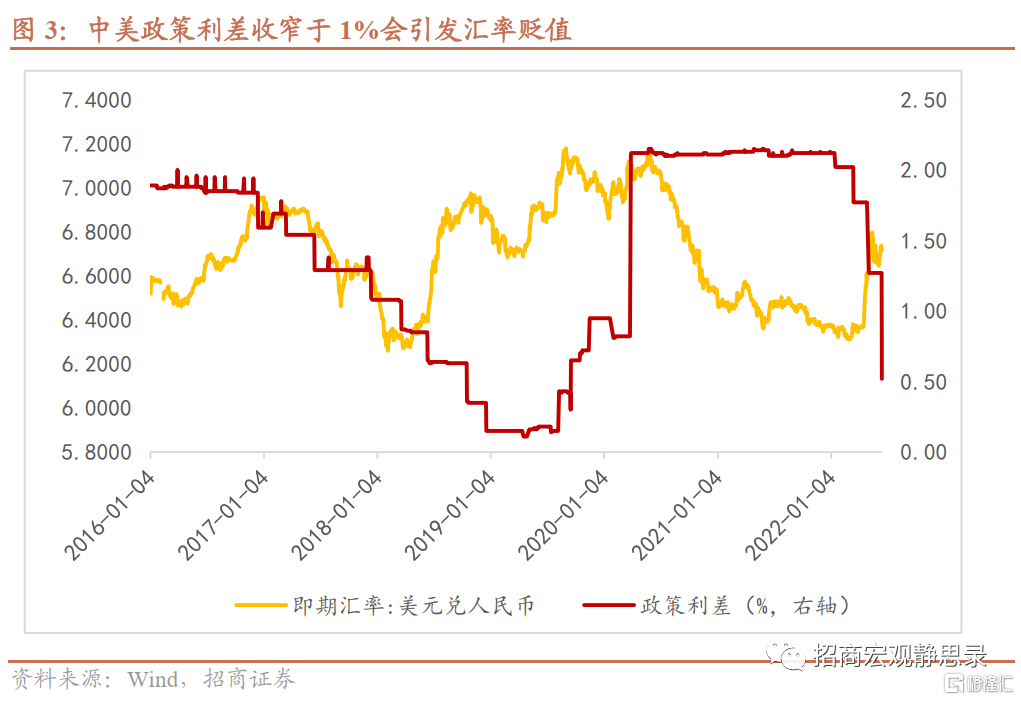

美联储迫于通胀压力,加码加息至75BP,推动联邦基金利率升至1.7%。考虑到7天逆回购为人民银行价格型调控的政策工具,当前中美政策利率已收窄至52BP,逼近2018年末的历史低位。如果联储下次加息仍为75BP,中美政策利率将首次出现“倒挂”现象,对人民币汇率产生贬值压力。

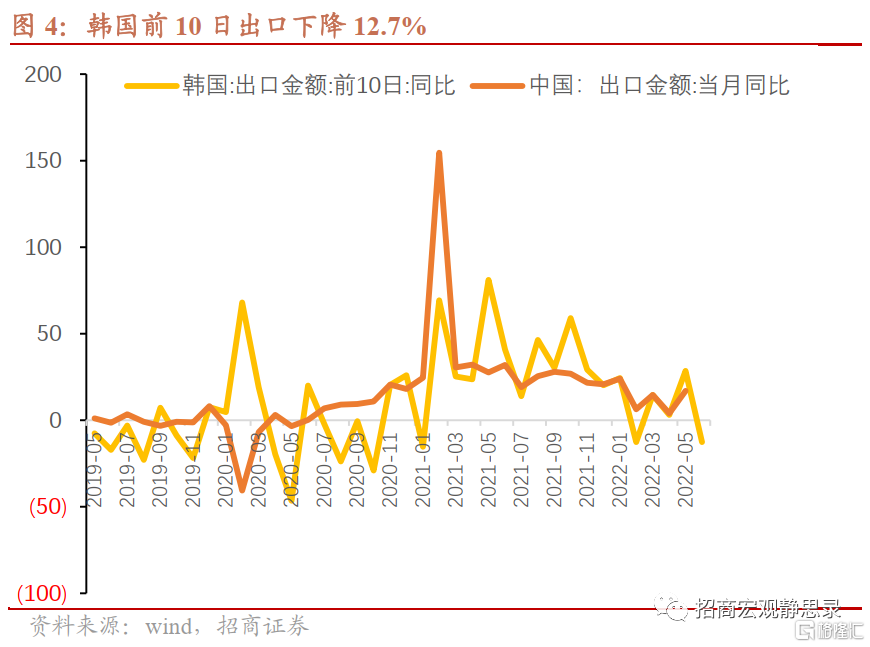

韩国前十日出口转负,需求冲击或将临近。一直以来,韩国出口形势被视为检验全球贸易情况的风向标,前10日出口也是观测我国当月出口的重要先验指标之一。6月前10天韩国出口同比下降12.7%,收录150.69亿美元,同时进口增长17.5%,达到210亿美元。出口结构方面,汽车、汽车零部件、无线通信器材的出口下降严重,分别减少了35.6%、28.8%和27.5%,对中国、美国和欧盟的出口分别减少了16.2%、9.7%和23.3%。在当前时间点上,出口确实面临紧着美联储缩表带来流动性冲击后的需求冲击,主要原因是通胀使得制造业成本高企,同时美联储、欧央行加息会进一步抑制制造业的扩张需求,5-6月sentix投资信心指数和居民消费信心指数都已降至低谷。

对利率最为敏感的美国硅谷科技和房地产企业已经开始大规模裁员,尽管岗位空缺率等总量指标整体上仍反映美国劳动力市场的紧张状态。在高通胀和美联储大幅加息导致需求转弱的双重担忧下,许多企业开始削减投资和支出,另外,制造业也体现出企业预期急剧恶化和需求转弱。在高通胀压力下,美联储也许可以容忍纳斯达克指数的剧烈调整,但如果失业率和增长受到影响,则很可能像1990年代一样,转向更为灵活的加息路径。

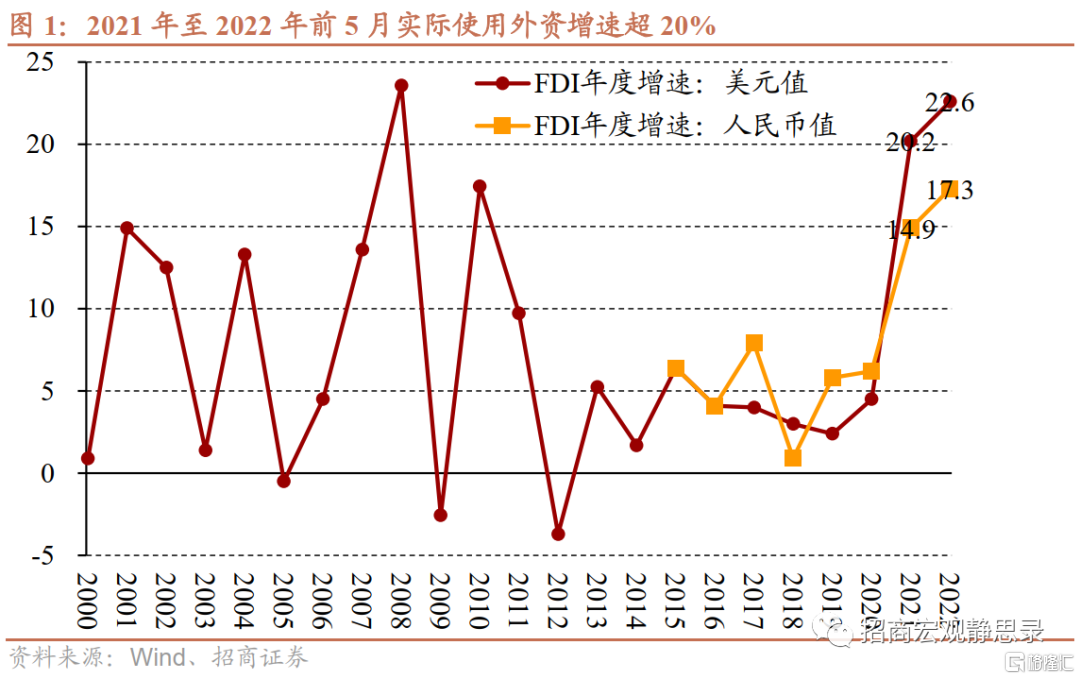

国内方面,2021年至2022年前5个月FDI高速流入中国,高技术产业最受青睐。2021年全国实际使用外资金额11493.6亿元,同比增长14.9%。其中高技术产业实际使用外资同比增长17.1%,其中高技术制造业增长10.7%,高技术服务业增长19.2%。2022年1-5月全国实际使用外资金额5642亿元,同比增长17.3%(或877.7亿美元,同比增长22.6%)。其中,高技术产业实际使用外资同比增长42.7%,其中高技术制造业增长32.9%,高技术服务业增长45.4%。

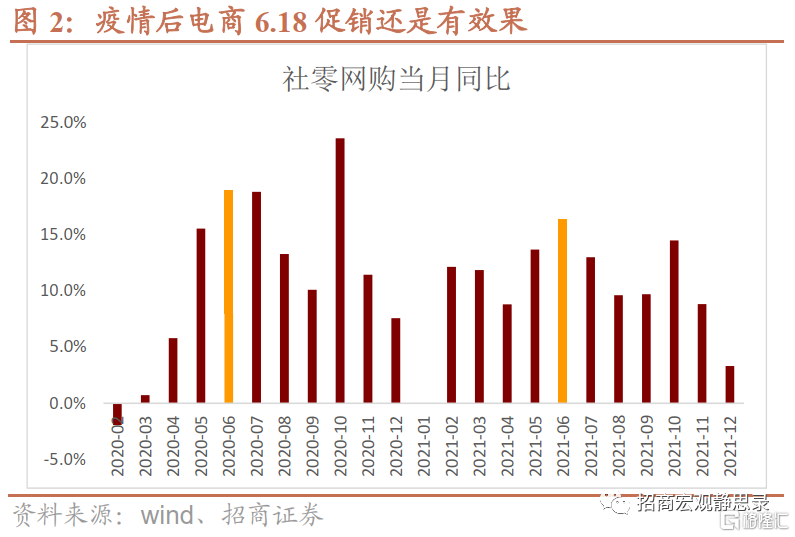

消费是中国经济压舱石,也是疫情冲击的重灾区。6月全国经济全面复工复产,6.18电商促销是消费复苏情况第一个重要观测点。6月经济数据我们要等到7月中旬才能看到,但2020和2021年6.18促销对当月社零数据的影响也值得参考。数据显示,疫情时期6.18对当月消费有明显的促进作用,不过6.18电商促销往往会透支年内消费需求,另外,从2020年和2021年的数据对比看,2021年电商促销对消费的拉动作用弱于2020年。我们预计今年6.18还是会对当月社零网购数据有明显的拉动作用。

正文

一、2021年以来中国FDI流入出现加速

2021年至2022年前5个月FDI高速流入中国,高技术产业最受青睐。2021年全国实际使用外资金额11493.6亿元,同比增长14.9%。其中服务业实际使用外资金额9064.9亿元,同比增长16.7%;高技术产业实际使用外资同比增长17.1%,其中高技术制造业增长10.7%,高技术服务业增长19.2%。从投资来源地看,“一带一路”沿线国家和东盟对华实际投资同比分别增长29.4%和29%。从地区看,东部、中部、西部引资同比分别增长14.6%、20.5%和14.2%。2022年1-5月全国实际使用外资金额5642亿元,同比增长17.3%(或877.7亿美元,同比增长22.6%)。其中,服务业实际使用外资金额4233亿元人民币,同比增长10.8%。高技术产业实际使用外资同比增长42.7%,其中高技术制造业增长32.9%,高技术服务业增长45.4%。从来源地看,韩国、美国、德国实际对华投资分别增长52.8%、27.1%、21.4%(包括通过自由港投资)。分地区看,东部、中部、西部地区实际使用外资同比分别增长16.1%、35.6%和17.9%。

二、疫情时期的6.18

消费是中国经济压舱石,也是疫情冲击的重灾区。5月经济数据显示,总量经济指标中,社零表现最差。因此,消费复苏情况对下半年经济回升有重要意义。6月全国经济全面复工复产,6.18电商促销是消费复苏情况第一个重要观测点。虽然6月经济数据我们要等到7月中旬才能看到,但2020和2021年6.18促销对当月社零数据的影响也值得参考。

数据显示,疫情时期6.18对当月消费有明显的促进作用。2020年6月社零当月同比为-1.0%,比5月加快2个百分点。2021年6月社零当月为5.3%,比5月加快0.9个百分点。其中,2020和2021年6月线上零售增速分别为19%和16.4%,较上期分别加快3.4和2.7个百分点。6.18明显提高了当月实物商品线上零售占比,2020和2021年6月网购占比均为29%,比5月有明显提高。

不过6.18电商促销往往会透支年内消费需求,2020和2021年6月网购增速都是全年最高点,而疫情前其他月份网购增速与6月差距不大。并且,2020和2021年6.18网购增速明显低于疫情前的水平,比如2017年6月网购当月同比增速高达49.8%。

另外,从2020年和2021年的数据对比看,2021年电商促销对消费的拉动作用弱于2020年。一是2020年双11的影响力明显大于2021年,二是2020年电商促销月网购同比高于2021年,三是电商促销后网购增速回落速度2021年快于2020年。总之,随着疫情的持续扰动,居民消费能力在下降且对价格敏感性上升。

我们预计今年6.18还是会对当月社零网购数据有明显的拉动作用,但这只是一次性的脉冲影响,而且脉冲高度可能也是近年6月的最低水平。需要关注的是当前消费刺激政策能否对冲一部分收入和就业对居民消费能力的负面影响。

三、中美政策利差快速收窄或引致人民币双边汇率进一步贬值

本周,美联储迫于通胀压力,加码加息至75BP,推动联邦基金利率升至1.7%。考虑到7天逆回购为人民银行价格型调控的政策工具,当前中美政策利率已收窄至52BP,逼近2018年末的历史低位。如果联储下次加息仍为75BP,中美政策利率将首次出现“倒挂”现象。若按此次发布的点阵图预计,年末联储将加息至3.4%,中美政策利率“倒挂”将进一步加剧。

中美政策利率的“倒挂”将巩固中美利差“倒挂”形势,对人民币汇率产生贬值压力。2018-2019年,中美政策利率缺口从85BP收窄为15BP,同期人民币汇率贬值10.2%。此次中美政策利差收敛速度超出以往,将给人民币汇率带来更大的贬值压力。对此,4月人民币汇率已快速走贬。随着联储加息加码,人民币汇率或将掀起新一轮贬值趋势。

四、韩国前十日出口转负,需求冲击或将临近

韩国海关总署公布的数据显示,6月前10天韩国出口同比下降12.7%,收录150.69亿美元,同时进口增长17.5%,达到210亿美元。出口结构方面,汽车、汽车零部件、无线通信器材的出口下降严重,分别减少了35.6%、28.8%和27.5%,对中国、美国和欧盟的出口分别减少了16.2%、9.7%和23.3%;进口结构方面,由于韩国的能源高度依赖进口,受原油和煤炭的涨价,进口量分别增长88.1%和223.9%。

一直以来,韩国出口形势被视为检验全球贸易情况的风向标,前10日出口也是观测我国当月出口的重要先验指标之一。关于韩国6月前十日出口减少的原因,有一种解释是,6月因韩国地方选举和纪念日等公休日的影响,工作天数比去年同期减少2天。但我们认为这个解释仅是减缓下行斜率,趋势仍不乐观,在当前时间点上出口确实面临紧着美联储缩表带来流动性冲击后的需求冲击,主要原因是通胀使得制造业成本高企,同时美联储、欧央行加息会进一步抑制制造业的扩张需求,5-6月sentix投资信心指数和居民消费信心指数都已降至低谷即是佐证。我们预计6月我国出口可能持续5月的反弹,但强度相对较弱,主要还是源于复工带来的修复,绝非外需复苏。

五、美国劳动力市场初现降温迹象

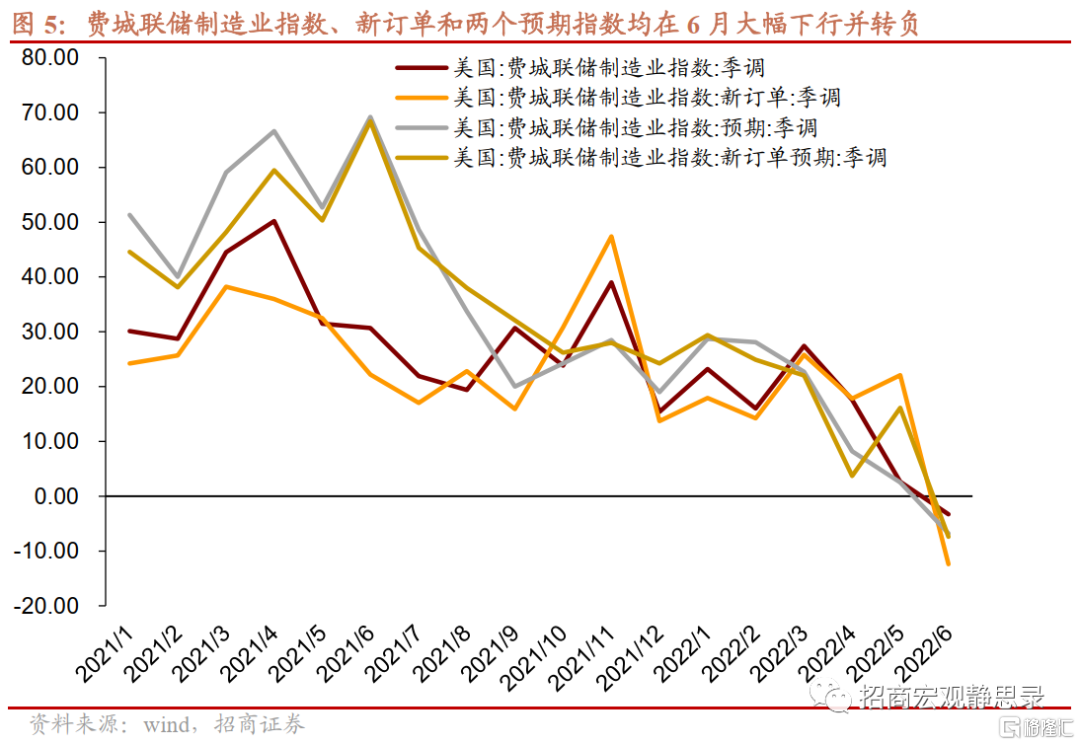

本周三美联储再度加息75个BP,尽管岗位空缺率等总量指标整体上仍反映美国劳动力市场的供需紧张状态,但是对利率最为敏感的硅谷科技和房地产企业已经开始裁员。在高通胀和美联储大幅加息导致需求转弱的双重担忧下,许多企业开始削减投资和支出。据Crunchbase News统计,截至6月中旬,包括Redfin、Netflix和Bird在内的多家企业进行了约19000人员的大规模裁员;Facebook等也不再急于加薪招聘空缺。另外,制造业也体现出企业预期急剧恶化和需求转弱,6月费城联储制造业指数下调到-3.3%,新订单指数下调到-12.4%,同时制造业预期指数和新订单预期分别降至-6.8%和-7.4%。

在高通胀压力下,美联储也许可以容忍纳斯达克指数的剧烈调整,但如果失业率和增长受到影响,则很可能像1990年代一样,转向更为灵活的加息路径。

风险提示:

海外政策。