2022年8月26日,中国证监会、财政部与美国公众公司会计监督委员会(PCAOB)签署审计监管合作协议,将于近期启动相关合作事项。中美合作协议针对中概股跨境审计监管合作机制做出了具体安排,涉及合作范围、合作形式、信息使用、特定数据保护等重要事项。

对于海外中资股和港股科技股板块,中概股的审计和监管风险暂时有所缓解,后续投资有望更多关注基本面和估值。通过复盘PC和智能手机代表性企业的估值变化,我们认为当前互联网行业估值水平已充分反映科技代际切换的预期,基本面和第二曲线将成为行业投资的关键分化。

对于香港市场和港交所,协议有望缓解中概股估值压力。从长期来看,中概回港仍是对冲风险的有效手段。由于仅双重上市公司才能被纳入港股通,预计未来中概股将以双重上市为主。据中信证券研究部非银组测算,二次上市和双重上市的26家公司在港股市值合计为5.54万亿港元,占港股市场总市值的15%。中概存量公司,潜在市值规模约1.4万亿港元。

对于A股市场,A股资本市场改革仍需进一步完善。继续推动上市制度改革,持续优化上市标准、CDR与境外股票转换机制、跨境资金流通等。

中概股跨境审计监管问题由来已久,2021年12月2日,SEC公布了《外国公司问责法案》的最终实施规则,意味着针对中概股的监管政策进入实质性执行阶段。从监管要求来看,《外国公司问责法案》增大了外国上市公司信息披露的广度与难度,还加入了专门针对中国上市公司的额外披露义务。自中概股自美退市的风险爆发以来,中美谈判一直在持续进行。

2022年8月26日,证监会表示中美签署审计监管合作协议并且将于近期启动相关合作,标志着中美在解决审计监管合作问题上迈出了关键一步。

中美审计监管合作协议重点关注内容

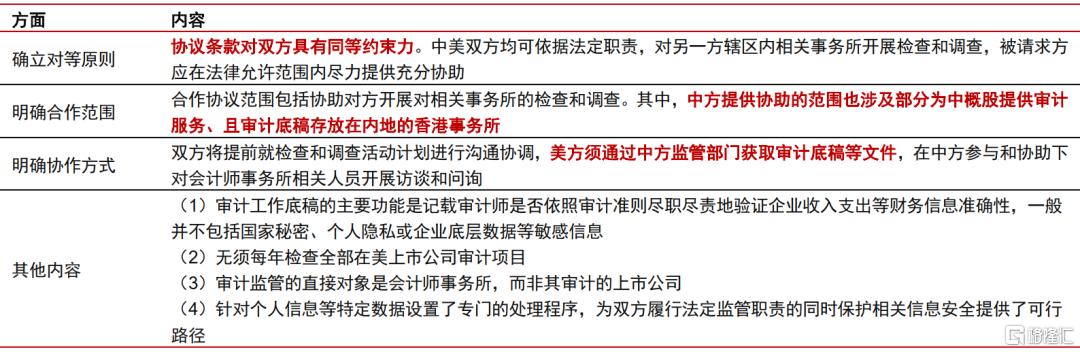

中美合作协议针对中概股跨境审计监管合作机制做出了具体安排,涉及合作范围、合作形式、信息使用、特定数据保护等重要事项,为后续双方对等、高效地开展合作奠定了基础。我们认为主要有以下重点内容值得关注。

中美审计监管合作协议的主要内容

资料来源:证监会官网,中信证券研究部

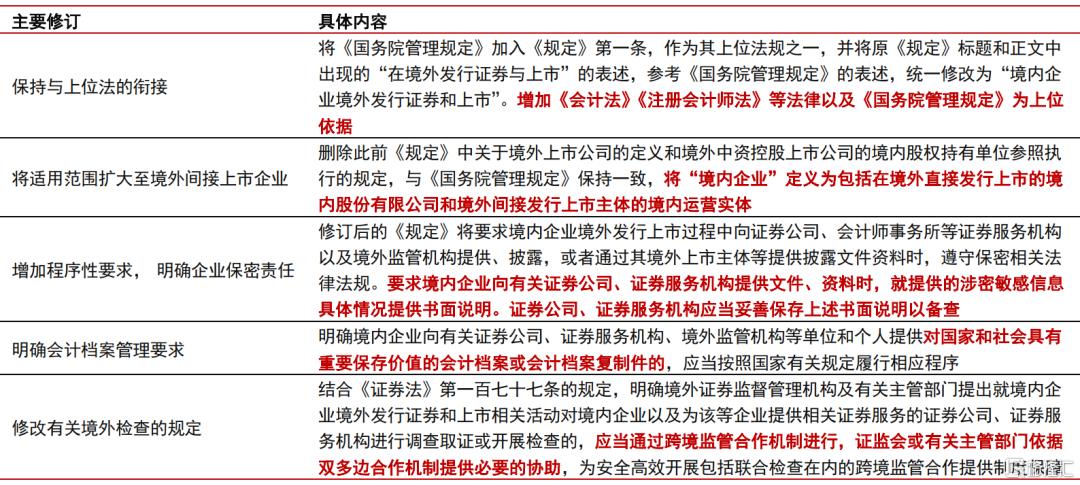

《关于加强境内企业境外发行证券和上市相关保密

和档案管理工作的规定(征求意见稿)》的重点内容

资料来源:证监会,中信证券研究部

后续值得关注的关键点

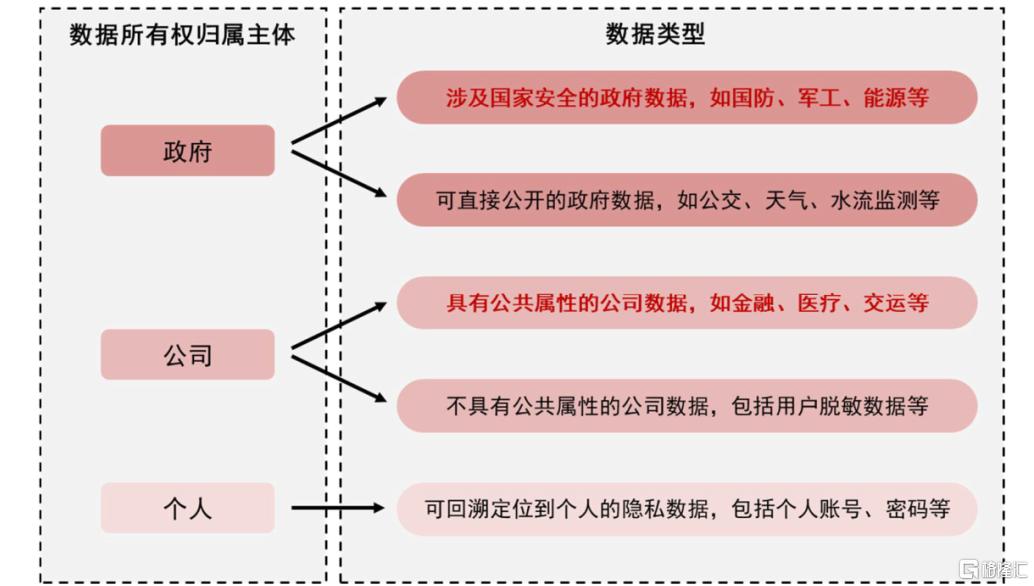

此次中美签署审计监管合作协议涉密敏感信息界定、审计监管模式等方面的执行细节有待明确,仍需持续关注协议执行的具体进展和效果。我们认为值得关注的问题主要包括:如何定义敏感信息?如何开展跨境审计监管?

涉及国家安全的政府数据和具有公共属性的公司数据

这两类的涉密性相对较高

资料来源:中信证券研究部绘制

我们认为中国香港可能成为中美开展跨境审计监管合作的首选地点,在满足中美各自监管需求的基础上,中国证监会或将协助PCAOB开展审计调查。

关于合作协议的后续执行,我们认为以下两个时间节点的协议执行情况值得关注:1)预计2022年9月:合作协议签署后或将尽快进入执行阶段,由PCAOB派遣检查人员抵达中国香港开始审查底稿;2)预计2022年底:2021财年的审计底稿或可完成年度审查工作,明确协议执行效果。

合作协议签署将带来哪些正面影响

一、对海外中资股、港股科技股的影响:风险暂时缓解,投资回归基本面驱动。

我们判断2021年7月以来,拖累美股中概股及恒生科技指数表现的核心因素即为国内外监管政策的趋严。审计监管合作协议签署是后续双方开展跨境审计监管合作的关键一步,预计能帮助缓释中概股自美退市的风险、稳定市场情绪,及缓解估值压力。

当前国内产业监管常态化,且明确提出支持平台经济发展;中概跨境监管亦有良好开端。在内外部监管风险显著缓和的背景下,预计未来海外中资股的表现将逐步回归基本面驱动。

二、对港股市场及港交所的影响:有望缓解中概股估值压力,修复港股总市值。

赴港上市仍将是在美中概股规避不确定性的有利选项。中国香港可能成为中美开展跨境审计监管合作的首选地点,在满足中美各自监管需求的基础上,中国证监会或将协助PCAOB开展审计调查。港股市场持续放宽上市门槛,吸引中概股企业回港上市。

据中信证券研究部非银组测算,26家已回港中概公司市值合计为5.54万亿港元,占港股市场总市值的15%。本协议有助于修复港股总市值。对于中概存量公司,综合考虑确定性、便捷性和合规成本等因素,赴港上市是规避地缘风险的有利选择,预计潜在规模约1.4万亿港元。

港股市场近年来不断进行上市制度改革

资料来源:港交所,中信证券研究部

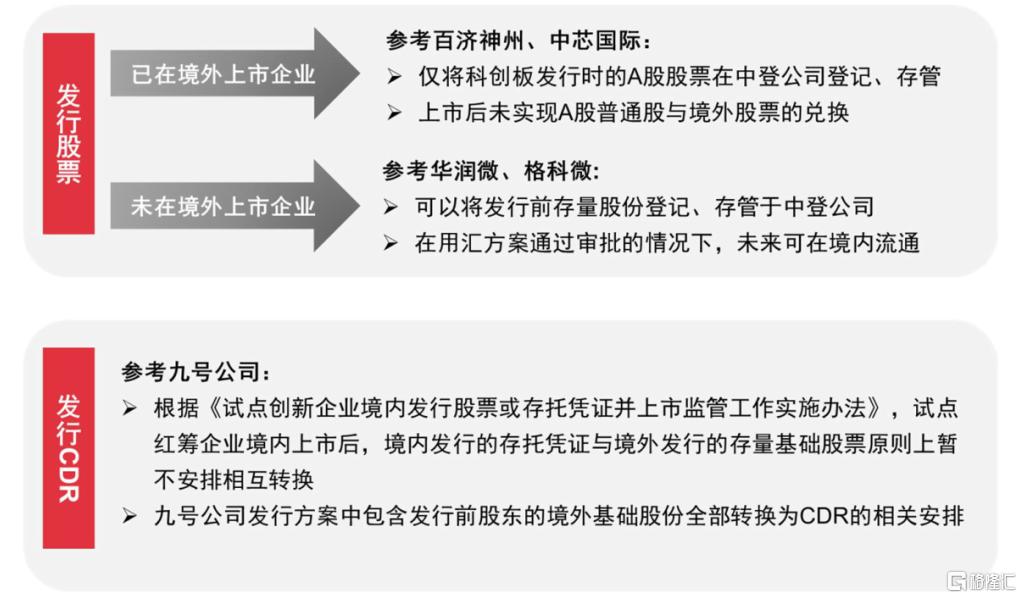

中概股回港上市的方式主要包括二次上市、双重上市、私有化退市后再上市三种。介绍上市逐渐成为中概股回港上市的新方式,有助于上市公司规避短期内IPO被市场低估的风险。

港股通有助于提升市场流动性,预计人民币计价、ETF互联互通等相关改革将进一步提升内地投资者配置热情。目前,仅双重上市公司才能被纳入港股通。虽然暂时还没有条例支持二次上市公司纳入进港股通,但这类公司或可考虑以下方式,借力港股通增加流动性:1)主动申请将上市地位转为双重上市;2)进一步扩大港股市场成交规模。

三、对A股市场影响:推动A股长期制度改革,优化上市标准。

近年来,A股市场针对红筹企业不断优化上市标准、税收优惠等方面的制度。监管部门先后发文允许试点红筹企业在境内资本市场发行股票或者存托凭证上市。但制度仍待进一步完善。

两地上市企业的CDR或A股股份

与境外股票之间均未形成畅通的转换机制

资料来源:各公司公告,中信证券研究部

投资机会

从中美审计监管合作和国内政策情况来看,互联网行业面临的监管不确定性暂时有所缓解,后续投资有望更多关注基本面和估值。以英特尔和高通的历史估值变化为参考,我们认为当前互联网行业估值水平已经充分反映科技代际切换的预期,基本面和第二曲线将成为投资的关键分化。建议顺势而为,关注投资情绪回暖带来的行业β,并优选绩优股,同时关注具备高景气赛道业务扩展可能性的企业。

风险因素

中美监管合作达成不及预期;后续审计执行情况具有不确定性的风险;PCAOB审计后仍认为相关公司需要退市的风险;

美国加息及缩表速度和幅度超预期;全球地缘政治等风险抬升加剧市场波动;全球宏观经济具有不确定性的风险;

利率上行或流动性收紧导致市场估值中枢的下移的风险;互联网公司盈利能力下降的风险等;

港股市场日均成交量大幅下降;全球股市大幅下跌;重要标的港股市场上市进度不及预期;

国内产业监管或针对境外上市企业的监管措施大幅加严;

我国疫情反复超预期。