(9月2日—9月6日),监测的数据显示,截止9月6日,全国69个主要市场25mm规格三级螺纹钢平均价格为3373元/吨,周环比下跌92元;高线HPB300φ6.5mm为3579元/吨,周环比下跌92元。

本期,全国各地市场建筑钢材价格波动走弱:其中,北方市场下调,钢厂跟随;南方期现呼应,普遍大跌。本周西本钢材指数下调,成本指数走低,显示长流程钢厂利润空间继续修复;本周螺纹钢期货主力合约下移,对现货市场有抑制作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约波动下行。其中,热卷2501合约周五收在3055元,环比上周五夜盘3337元下跌282元;螺纹钢2501合约周五收在3011元/吨,环比上周五夜盘3279元下跌268元;从全周走势情况看,原料端相继失守,成材端迅速跟跌。

回首本期,消息面平静,原料价格走弱,螺纹现货下调,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据:截至9月5日,沪市螺纹钢库存总量为21.47万吨,周环比减少3.75万吨,降幅为14.87%(见下图);目前库存量较上年同期(9月7日的36.25万吨)减少14.78万吨,降幅为40.77%。本周沪市螺纹钢库存环比大降,主要是因为贸易商加速清库,而新标资源到货量有限。

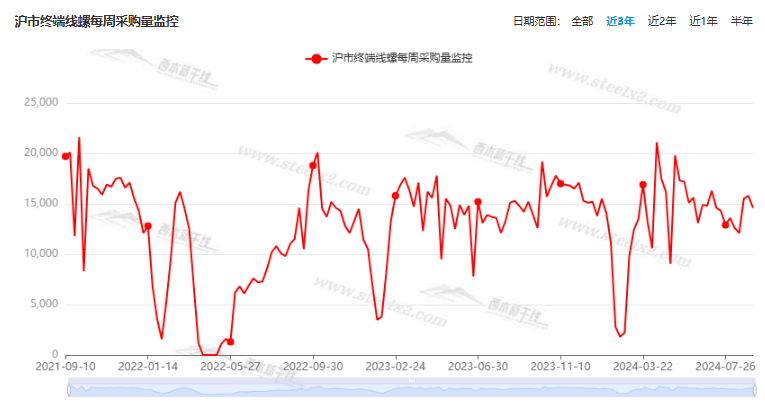

本期,西本资讯监测的沪市线螺周终端采购量为1.46万吨,周环比减少7.59%(见下图)。本周,价格再次走弱,终端需求环比减少。

本期西本钢材指数下调,市场价格走低:周一,普遍下跌;周二,继续走低;周三,整体趋弱;周四,稳中微调;周五,集体下挫。当下上海市场现状是:库存大幅减少,需求有所放缓,厂家积极出货,商家心态不稳。本周市场价格走弱,预计下周低位波动。

二、库存总结分析

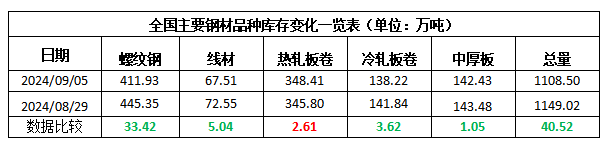

本期,全国35个主要市场样本仓库钢材总库存量为1108.50万吨,周环比减少40.52万吨,降幅为3.53%。主要钢材品种中,螺纹钢库存量为411.93万吨,环比减少33.42万吨,降幅为7.50%;线盘库存量为67.51万吨,周环比减少5.04万吨,降幅为6.95%;热轧卷板库存量为348.41万吨,周环比增加2.61万吨,增幅为0.75%;中厚板库存量为142.43万吨,周环比减少1.05万吨,降幅为0.73%;冷卷板库存量为138.22万吨,周环比减少3.62万吨,降幅为2.55%。

据西本资讯历史数据,当前库存总量较上年同期(2023年9月7日的1188.42万吨)减少79.92万吨,降幅为6.72%。分品种看,本期五大钢材品种库存中,热轧卷板库存增仓,其它品种库存环比下降。(见下图)

本周,华东区域建筑钢价格整体下调。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从2860元到3230元/吨不等,周环比下跌100-140元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

国家统计局:8月制造业PMI为49.1%

国家统计局发布数据显示,8月份,制造业采购经理指数(PMI)为49.1%,比上月下降0.3个百分点,制造业景气度小幅回落。8月份,非制造业商务活动指数为50.3%,比上月上升0.1个百分点,非制造业景气水平略有回升。

重卡8月销量约5.8万辆

根据初步掌握的数据,2024年8月份,我国重卡市场销售约5.8万辆左右(批发口径,包含出口和新能源),环比7月份基本持平,比上年同期的7.12万辆下滑18%,减少了约1.3万辆。

前8个月百强房企拿地总额同比降40%

8月30日,中指研究院公布的2024年1~8月全国房地产企业拿地TOP100排行榜显示,TOP100企业拿地总额4731.3亿元,同比去年的7888亿元下降40%,相较1~7月降幅继续扩大2.0个百分点。其中,绿城中国以317亿元登上权益拿地榜首位。值得注意的是,8月上海、北京、杭州、南京等一、二线城市虽有土地推出,但整体成交略显平淡,仅少数核心地块溢价率较高。从1~8月重点城市拿地金额TOP10来看,央企国企仍是主力,民企也在重点深耕区域补充土储。

百强房企前8月销售近2.7万亿元

8月31日晚间,中指研究院、克而瑞、亿翰智库等机构分别公布2024年前8个月百强房企销售榜单。据中指研究院数据,今年前8月,百强房企销售总额26832.4亿元,同比下降38.5%(前7月同比下降40.1%), 累计同比降幅连续6个月收窄。作为传统销售淡季,8月份百强销售总额同比和环比双降。

8月钢铁PMI为40.4%

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,2024年8月份为40.4%,环比下降2.1个百分点,显示钢铁行业继续走弱。分项指数变化显示,钢铁行业淡季特征仍较明显,市场需求下行有所持续,钢铁生产有所缩减,钢厂库存继续增加,原材料价格低位运行,钢材价格触底反弹。预计9月份,在需求旺季预期带动下,市场需求有所回升,钢铁生产小幅增长,原材料和钢材价格均有上升。

今年新增专项债发行逾2.5万亿元

机构数据显示,今年1-8月,各地合计发行新增地方政府专项债25714.28亿元,其中8月份发行7964.89亿元,创下年内单月发行规模新高。专家认为,新增专项债发行使用加快,将支撑基建投资较快增长,同时,建议优化调整投向领域和用作项目资本金范围,提升资金使用效益。

乘联会:预计8月乘用车市场零售191.0万辆

乘联会初步统计,8月1-31日,乘用车市场零售191.0万辆,同比下降1%,环比增长11%,今年以来累计零售1,347.7万辆,同比增长2%;8月1-31日,全国乘用车厂商批发212.8万辆,同比下降5%,环比增长8%,今年以来累计批发1,584.9万辆,同比增长3%。

中钢协:当前钢铁行业已逐步进入“存量优化”阶段

中国钢铁工业协会组织召开两广地区行业自律会,钢协副会长骆铁军指出,近期钢材市场下滑明显,企业生产经营面临严峻挑战。他认为,当前钢铁行业已从“增量发展”阶段逐步进入“存量优化”阶段,钢材需求不再是周期性波动,而是发展阶段的转变,大规模需求上升的周期不复存在。两广地区是我国重要的钢材消费区域,近年来产能、产量增加较多,两广地区钢铁企业有责任和义务共同维护好区域市场。此次会议商议并形成了《华南地区钢铁企业自律工作方案》(初稿),主要内容包括工作目标、工作原则、组织机构、工作机制、保障措施,会后将进一步完善方案初稿,并予以落实。

央行:货币政策总量上加大逆周期调节力度

人民银行货币政策司司长邹澜9月5日在国新办新闻发布会上表示,中国货币政策将继续坚持以我为主,优先支持国内经济发展,总量上加大逆周期调节力度,灵活运用多种货币政策工具,保持货币信贷总量合理增长。

本期,宏观面缺少利好,主要体现在:1、货币政策偏向积极,效果并不明显;2、制造业景气度不佳,8月PMI环比下降;3、新增专项债发行加速,8月份发行规模创新高;4、百强房企拿地积极性不高,买地金额环比降幅扩大;5、房地产行业复苏艰难,百强房企销售同环比双降;6、8月重卡销售环比持平,同比降幅较大;7、8月乘用车零售环比增加,同比再次减少。

行业面上,据中物联钢铁物流专业委员会调查、发布的钢铁行业PMI数据,8月份环比下降,分项指标中,生产指数、新订单指数、新出口订单指数均有回落,虽然产成品库存指数环比下跌,但仍处于荣枯线以上,显示钢企产销矛盾继续存在。另据中钢协消息,近期钢材市场下滑明显,行业已从“增量发展”阶段逐步进入“存量优化”阶段,钢材需求不再是周期性波动,而将呈现长期低迷。展望后期,随着原料价格的下跌,钢厂生产积极性将会提升,而需求端回暖的势头不明显,所以供应端仍是影响钢价的决定力量。

回首本周,期螺震荡收跌,现货再次回调,需求受到抑制,商家心态转弱。从行情走势看,全国各地表现基本一致:在北方,市场下跌,钢厂跟随;在南方,期货拖累,普遍下行;对比来看,南北市场跌幅不同,区域价差再次收缩。总体而言,原料价格走弱,钢厂产量回升;需求没有放大,现货反弹夭折。

期货下行,现货走跌;信心不振,加快出货。这是本周市场的主要特色。接下来,预计终端需求有限,投机需求观望,期货低位反复,现货低位震荡。本周行情处于“回归”阶段,后期低位反复或是常态。

对于上海地区而言,市场现状是:库存持续下降,商家消极进货;终端需求减少,市场信心不足。当前的利好因素是:价格大幅回调,下探动力减弱;利空因素主要有:供应有所恢复,需求存在变数。本周钢价再次下行,既是受到资本市场的带动,更是因为需求跟进不足,预计下周现货价格低位震荡。需要关注的是:原料的变化,复产的力度,期货的起伏。