1.宏观

当前,海内外宏观市场预期和情绪均偏多,带动有色金属价格共振走强,宏观驱动仍为铜价及其他有色金属价格走势的主要驱动因素。

海外方面,10月4日,美国9月失业率录得4.1%、低于预期的4.2%,非农就业人数录得25.4万人,大幅高于预期的14万人——市场对于就业市场的忧虑逐渐消退,预计美联储在11、12月将分别降息25bp,美元指数大幅走强。在10月剩下的时间里,仍需关注的数据包括:10日公布的美联储货币政策会议纪要和美国9月CPI数据、11日的美国9月PPI数据、17日的欧元区9月CPI数据和欧央行利率决议、24日美联储公布的经济状况褐皮书、30日的欧元区三季度GDP初值、美国10月ADP就业人数、美国三季度实际GDP初值、31日的欧元区10月CPI数据。

国内方面,在9月26日的中共中央政治局会议落幕后,部分涉及资本市场、地产市场的政策已然出台,市场预期和情绪均明显好转;10月8日上午国新办将举行新闻发布会,系统介绍了落实一揽子增量政策的有关情况,关注后续相关增量政策的出台情况、以及对市场预期和情绪的提振影响。

2.供应端

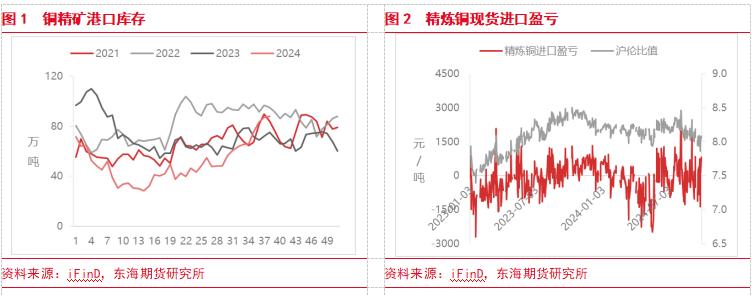

9月,全球铜矿仍以好消息居多:5日,艾芬豪矿业宣布在刚果(金)的卡莫阿-卡库拉铜矿I期、II期、III期选厂在8月份共处理110万吨矿石,合计产铜4万吨,创下全新记录;19日,第一量子矿业公司已向巴拿马科布雷铜矿的工人开放了资源退休计划,并正在等待关于巴拿马政府重启该矿的决定;23日,位于印尼的Amman Mineral公司旗下的铜冶炼厂开工,预计在今年年底开始生产阴极铜。同时,亦存在少量扰动消息:23日第一量子矿业公司称其在赞比亚的Kansanshi铜矿因意外事故暂停运营。铜精矿加工费从9月20日的$4.68/吨反弹$1.79至$6.47/吨,仍然维持低位波动;同期,港口库存虽然持续累库至87.9万吨、达到相对高位——但该累库并非铜精矿供应宽松,而是由炼厂自身库存较高、运输效率等问题带来的库存阶段性升高,铜精矿可流通货源仍然偏紧、压制加工费的反弹幅度。

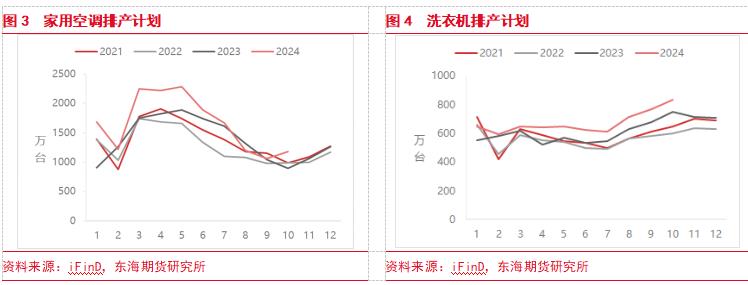

进入10月后,有检修计划的冶炼厂数量将有所增加,亦有新投产能的产量释放,整体月度产量或仍维持在100万吨左右,环比9月的变化波动不大;而随着铜价在9月的大幅上行,进口盈利情况有所好转,精炼铜现货进口盈亏在(-1.74%,2.57%)内波动,折合人民币波动范围处于(-1366.9,1847.48)元/吨之间,且进口盈利天数明显高于8月,带动电解铜保税区库存从9月初的7.39万吨持续回落至9月末的5.85万吨,去化幅度为1.54万吨,预计9-10月电解铜进口量或好转。

3.需求端

9月以来,精铜杆样本企业的周度综合开工率分别录得78.15%、81.72%、79.32%、84.92%,周均开工率为81.03%,环比8月的周均78.72%反弹了2.31%,开工情况持续好转,受上半年招投标线缆订单逐渐兑现提货的影响,以及中秋节、国庆节下游企业备货需求的带动。但多数铜杆厂在10月国庆节前后存在检修停产的情况,另外铜价冲高后压制终端需求,10月整体开工、产量情况或有所回落,但受再生铜杆厂开工不佳的需求转移影响,精铜杆的开工率预计仍居于相对高位。

再生铜杆样本企业在9月的周度开工率分别录得14.72%、12.29%、15.69%、16.17%,周均开工率录得14.72%,环比8月的周均17.14%的开工率回落2.42%,主要受原料采购困难、地方政府税收返还政策不明朗、精废价差低位波动等因素的影响。但在9月中下旬后,随着铜价的持续上行,再生铜持货商逢高销售,缓解原料紧缺的情况;而精废价差的扩大也为废铜杆的销售提供了经济性,部分地方的补贴和经营优惠政策落地,开工情况小幅好转;但受铜价上涨过快的影响,终端线缆客户观望情绪亦有所反弹。预计10月再生铜杆开工率将有所好转,但在原料、政策因素制约下,反弹幅度或相对较小。

铜管方面,样本企业在9月的月度开工率预计录得65.42%,与8月开工率持平,主要受空调排产数量和空调维修需求季节性下降的影响;而在10月空调排产情况有所反弹、下半年旺季逐渐临近的情况下,铜管企业开工率或环比9月有所反弹。铜棒方面,样本企业在9月的月度开工率预计录得53.8%,环比8月反弹3.24%,主要受季节性需求反弹和节假日下游备货需求好转的影响;而进入10月后,其需求或延续淡季偏弱的走势。

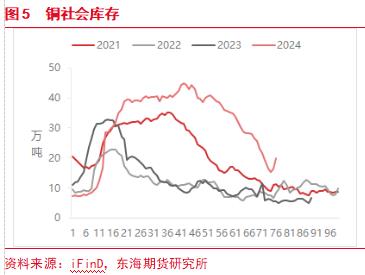

终端消费方面,白色家电的排产出现好转:10月家用空调、冰箱冷柜、洗衣机的排产量分别达到了1177万台、1120万台、836万台,月度环比分别录得 11.25%、-0.88%、 9.14%,其中,家用空调、洗衣机的增幅明显,而冰箱冷柜的排产量居于相对高位。随着9月中下旬国内利好政策的发布和不断落地,股市等资本市场情况明显好转,地产市场销售情况亦存在好转预期,或带动地产后消费行情的好转,白色家电等相关需求或在四季度维持良好的态势。

4.库存

10月8日,电解铜社会库存较国庆节前累库3.34万吨、录得19.89万吨——其中既包含了假期采销停滞的因素,也受到了铜价高企抑制下游补库需求的影响。但下游加工企业在假期后存在补库需求,预计社会库存的累库走势难以持续、在1-2周内仍将恢复去库走势。

5.结论

宏观方面,海外美联储降息节奏对市场预期的影响相对确定,而市场对国内的增量政策出台情况仍抱有期待,关注多头情绪和市场预期对资产价格影响的连续性;警惕后续国内增量政策落地后,商品价格因利多情绪出尽而出现回落。

基本面上,供应端,铜精矿港口库存虽节节走高、但可流通货源仍然偏紧,加工费低位波动,矿端供应偏紧的格局虽未改变;国内炼厂在10月仍有减产、新投产预期,整体产量变化预计不大,进口盈利状况好转、10月进口量或环比好转。需求端,精铜杆开工虽回落但仍维持高位,与电力电网构成铜需求的核心支撑;铜管需求或伴随空调排产及下半年旺季而有所好转,铜棒延续淡季走势而继续偏弱;但在国内地产等增量政策不断推出的情况下,地产、汽车、家电消费或存在好转预期,整体需求预期向好。库存方面,在经过国庆的短暂累库后,下游企业在节后存在补库需求,库存或将延续去化走势。

铜价走势方面,预计国庆节后受市场向好预期和情绪的影响仍然较大,叠加基本面的供应扰动和较好的消费预期,铜价仍有可能延续节前的多头走势;但需留意在增量政策落地后的利多情绪出尽带来的期价共振回落。

风险因素:国庆节后,国内的增量政策出台力度不及预期,多头情绪因利多出尽而带来商品价格共振大幅回落。

作者简介:杜扬,东海期货研究所有色金属研究员,北京大学金融硕士,FRM、法律职业资格持证人。在有色金属行业有着丰富的保值、研究和套利交易经验,善于从产业基本面、技术分析等角度发现套利交易机会,并根据企业实际情况提供风险管理方案。

贾利军,东海期货宏观策略及商品分析师,工学硕士,2008年进入期货行业,曾就职于某大型化工集团,有着多年的商品生产、贸易工作经历,并有着丰富的商品分析与实战经验,擅长通过全产业链矛盾抓取市场交易机会,并对大类资产配置有着深入的理解。