综合考虑工业生产下滑和居民消费挤出,天然气危机将诶未来两个季度欧元区经济增长带来3个百分点以上的损失。欧元区整体债务风险不大,但需要关注意大利西班牙奥地利的债务问题。

(一)

事实一:俄罗斯是欧洲最主要的天然气进口国。

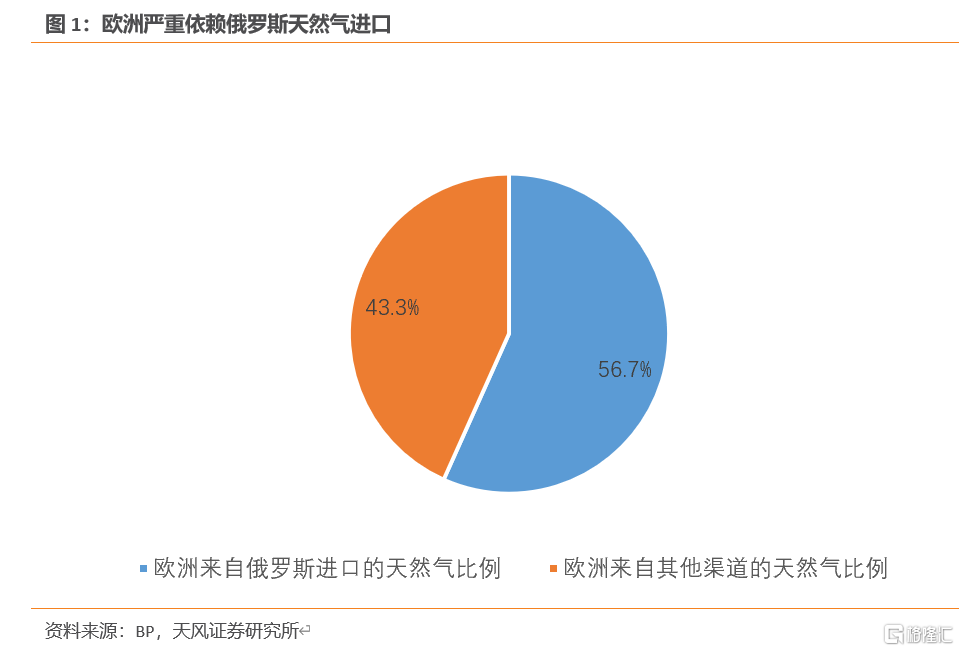

根据英国石油公司发表的《BP世界能源统计年鉴(2021年版)》,天然气是欧洲的第二大能源,2020年占欧洲能源总消费量的25.25%。而欧洲天然气高度依赖进口,2020年欧洲天然气总消费量5411亿立方米,其中进口量3261亿立方米,占60%。俄罗斯是欧洲最主要的天然气进口国,2020年俄罗斯向欧洲出口了1849亿立方米天然气,占欧洲天然气总进口量的56.7%,同时也占俄罗斯天然气总出口量的77.7%。

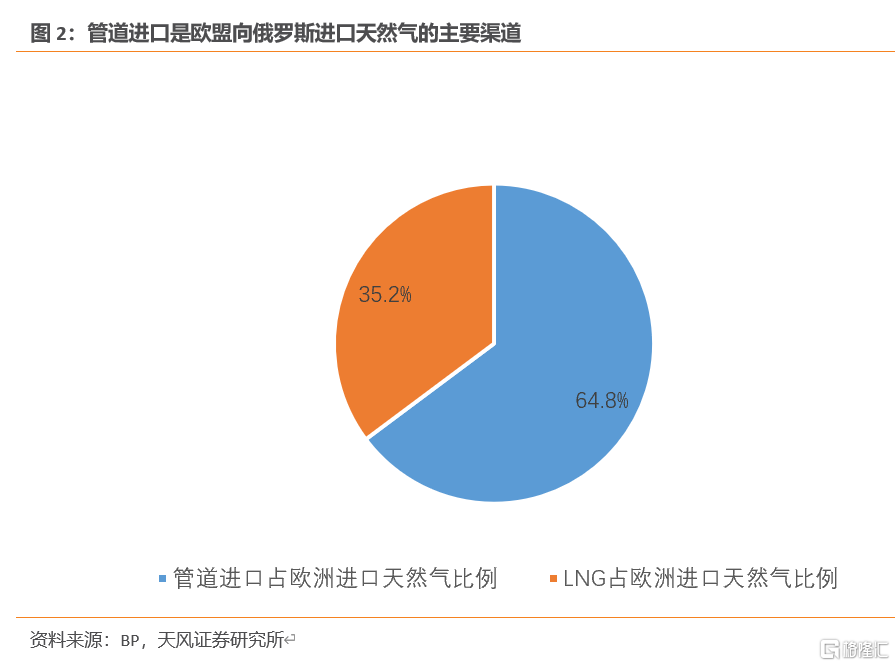

事实二:俄罗斯天然气出口最主要的运输方式是管道。

2020年俄罗斯天然气出口2381亿立方米,其中1977亿立方米以管道出口,占总出口的83%,其中的1677亿立方米管道气出口到欧洲,占欧洲天然气消费量的30.8%。其余的404亿立方米俄罗斯天然气以LNG出口,其中的172亿立方米也出口到了欧洲。

事实三:德国是欧洲许多国家的天然气进口中转站。

“北溪1号”是俄罗斯向德国的主要供气管道。2022年6月以来,北溪1号天然气供应量持续下降;7月初降至正常水准(1.67亿立方米/天)的40%(涡轮机维修);7月27日又降至20%(3300万立方米/天);9月2日俄罗斯宣布将无限期关闭 “北溪1号”管道;9月27日,北溪一号及二号发生爆炸,可能永久报废。

(二)

应对一:欧盟减少天然气需求15%。

为了应对天然气供应的短缺,保证天然气库存处于“舒适”的水平,欧盟成员国决定在今年8月1日至明年3月31日期间,通过各自选择的措施,将天然气需求在过去5年平均消费量的基础上减少15%。削减量是根据最坏情况估算出来的,即俄罗斯完全中断对欧天然气输送、同时今年冬季又异常寒冷,推高用气量。

目前这一削减量仍以各国自愿为基础,但在供应短缺严重的情况下,削减可以升级为强制措施。根据2017-2021年欧洲天然气消费量历史数据,10月到次年3月是欧洲用气量的高峰,这6个月的天然气消费量占全年的比重为64%,平均消费量为3570亿立方米,若削减15%则为3035亿立方米。

应对二:增加俄罗斯以外的天然气进口。

挪威:管道气接收点分别在德国、比利时、法国和英国,年度最大输气量为1200亿立方米,其中825亿立方米运往欧盟,按照满负运转来计算,挪威出口欧盟的管道气为2.26亿立方米/天。此外,由挪威经丹麦运往波兰的“波罗的海管道”预计在 2022 年 10 月投产,运输能力为100亿立方米/年,投产后挪威对欧盟的管道气供应将增加 0.27亿立方米/天。

非洲:天然气管道利用率不高,但由于地缘因素和政局不稳,多个管道处于停止运输或长期偏低水平。能提供增量的仅有阿尔及利亚对意大利出口的TransMed管道,根据意阿政府协议,短期内将增加40亿立方米/年的供应。液化气方面,Hammerfest液化厂在 2020年因大火关闭后,于2022年5月27日重启,该工厂产能为65亿立方米/年,假设产出的所有LNG都出口到欧盟,那么欧盟的供应将增加0.18亿立方米/天。

美国:2022年3月25日与欧盟达成了一项保证能源安全的协议,该协议表示 2022年内美国向欧洲追加供应1500亿立方米天然气,在2027年前帮助欧洲摆脱对俄罗斯的能源依赖。美国2021年的LNG产能为1161亿立方米,若Calcasieu Pass LNG出口码头如期投产,预计2022年将达到1308亿立方米,刚好覆盖对欧盟的增量。但亚洲是美国 LNG 出口的第一大地区,占总出口的48%,欧盟增加美国 LNG 进口也面临与亚洲竞争的问题。

卡塔尔:共有1078亿立方米 LNG 出口产能,大部分被已确定目的地的长约覆盖,仅有10-15%可以转移到欧盟。未来增量体现新建 LNG出口装置上,但在建装置预计到2025年才投入使用,到 2027年产能将增加到 1764亿立方米,且这部分增量不一定全部给到欧盟。此前卡塔尔与德国谈判的分歧较大,卡塔尔要求德国必须签署20年的采购合同,这违背了欧洲的碳中和计划。

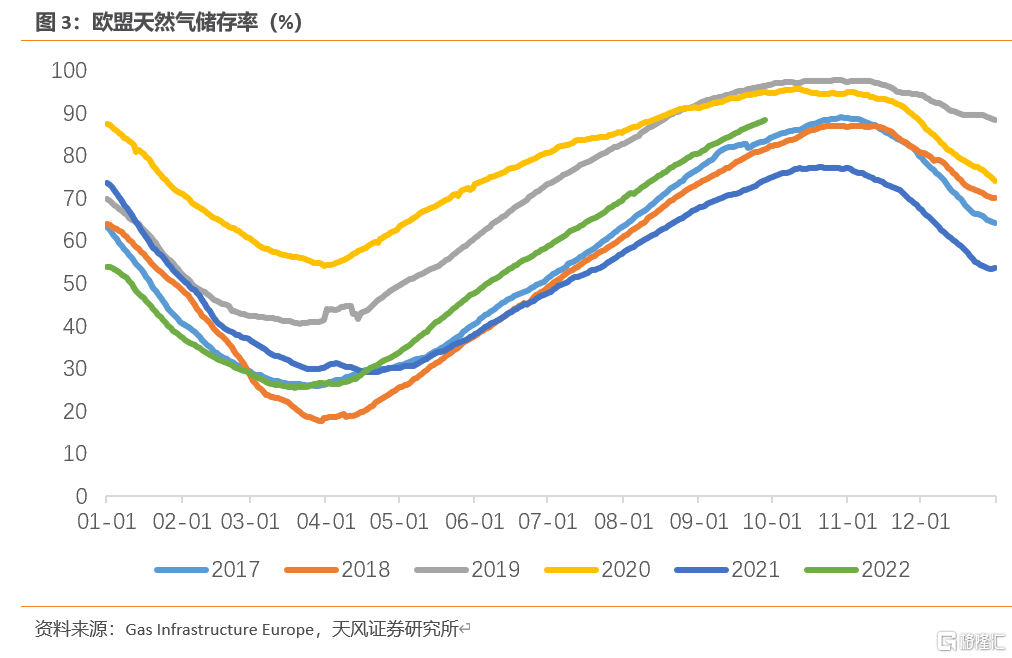

应对三:加快补充冬天的天然气库存。

根据Gas Infrastructure Europe数据,9月28日欧盟的天然气库存已经达到了88.25%,高于去年同期的74.28%,已经完成了欧盟委员会制定的11月前储气率达到80%的目标。从量来看,欧盟目前已经储存了983.38亿千瓦时发电量的天然气,换算成体积约为903.4亿立方米,约是欧盟冬天天然气消费量的1/4。

(三)

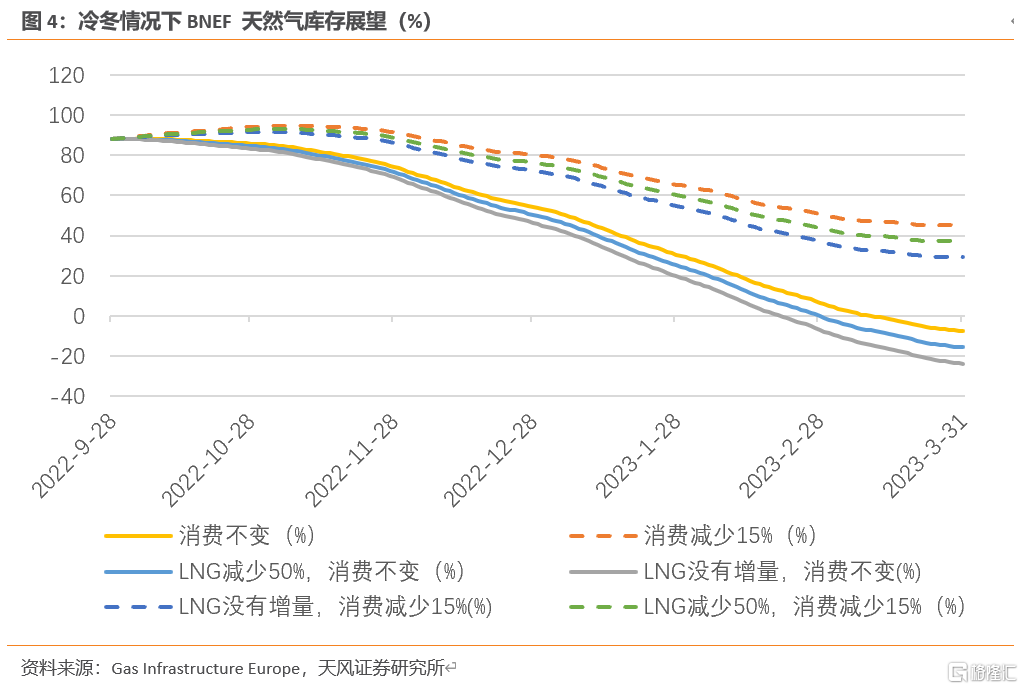

影响推算一:10月开始欧盟天然气减供至少1.72亿立方/日,如果需求下降15%,明年春天库存仍能维持健康。

按照当前计划,在理想状况下,挪威+非洲+美国+卡塔尔可对欧盟增加供应天然气(0.452+0.275+0.274+0.295)=1.309亿立方米/天,但也无法弥补俄罗斯“北溪一号”管道正常水准下1.67亿立方米/天以及经乌克兰、白俄罗斯管道运输1.36亿立方米/天的损失。从10月开始,欧盟天然气供给相比去年将减少1.72亿立方米/天。但进入冬天后,欧盟面临其他地区液化天然气进口的竞争,液化天然气增量可能难以维持入冬前的水平。极端情况下,在LNG完全没有增量的情况下,10月后供给将相比去年减少2.64亿立方米/天。

欧盟天然气供应至少减少1.72亿立方米/每天,如果今年冬天天然气消费保持不变,欧盟库存将在明年3月初被击穿;如果欧盟天然气消费整体减少15%,那么明年3月底仍能维持45%的健康库存;如果LNG没有增量,且欧盟天然气消费整体减少15%,那么明年3月底库存将降至29%,略高于今年同期水平。

影响推算二:欧盟工业生产将下降7%,拖累GDP增速约1.6个点以上。

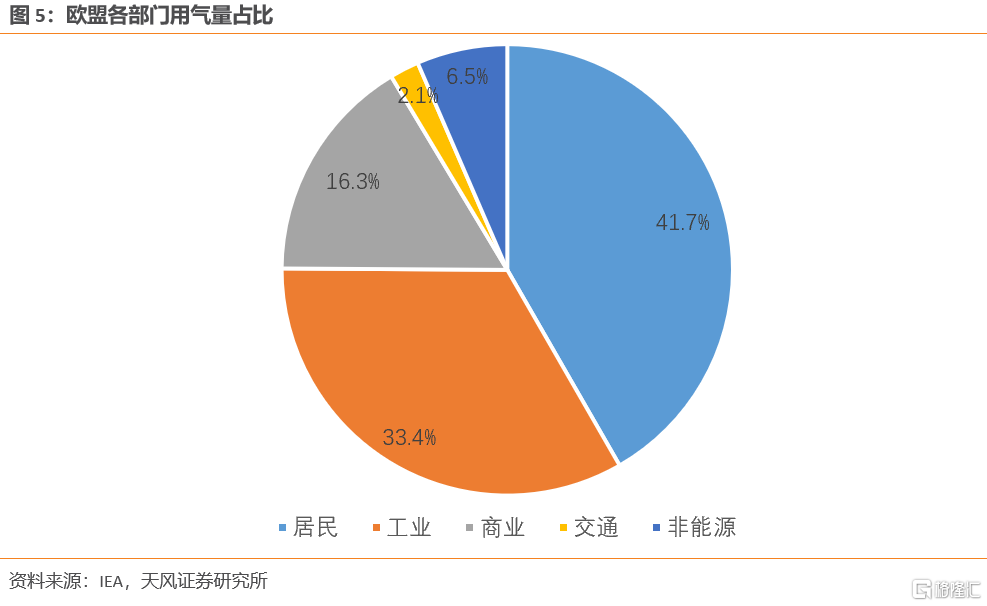

欧盟方面建议成员国通过减少天然气发电、鼓励工业转用其他能源、企业间用气量的拍卖转让、设置空调和取暖温度限制、鼓励居民节约等措施来削减用气量,将优先保障居民用气、医疗和国防等关键领域的用气。根据IEA统计数据,2019年欧洲天然气总消费量的41.7%为居民消费,33.4%为工业消费,16.3%为商业和公共服务,2.1%为交通消费,以及6.5%为非能源消费。

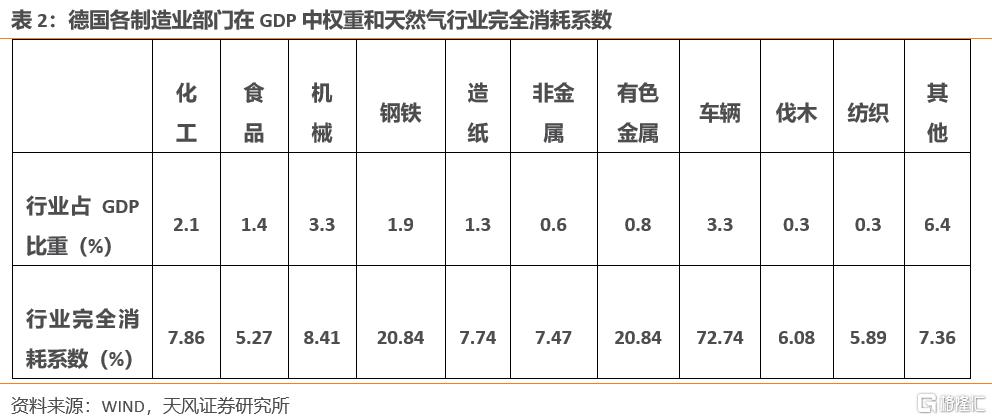

假设欧盟优先保证居民部门用气量不变,削减的用气量主要由工业用气各部门平摊,则可以测算削减力度下对工业用气的影响。以德国为例,我们根据天然气完全消耗系数测算,假设工业部门完全承担用气削减15%的情况下,工业经济衰退将拖累德国GDP增速1.84个百分点。

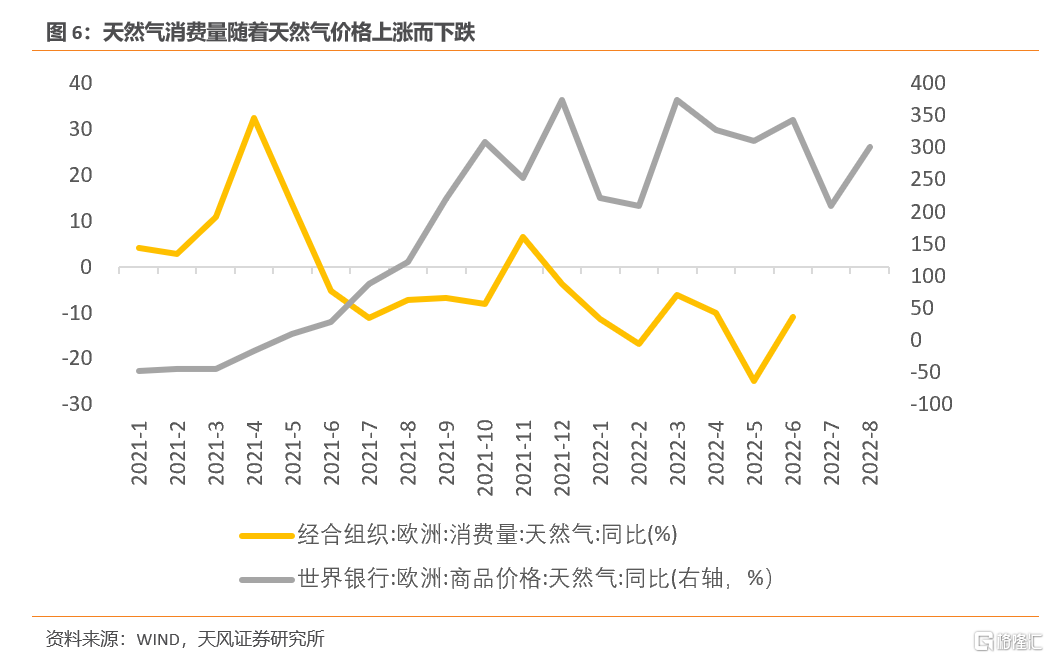

除了主动限制天然气的用量外,天然气价格的上涨也会拖累工业生产。今年6月欧洲天然气价格同比去年上涨了3.4倍,导致天然气消费量下滑了10.9%。受成本抬升和限气的双重影响,德国工业产值环比连续回落,7月除能源和建筑业外的工业产值环比6月回落了1%。

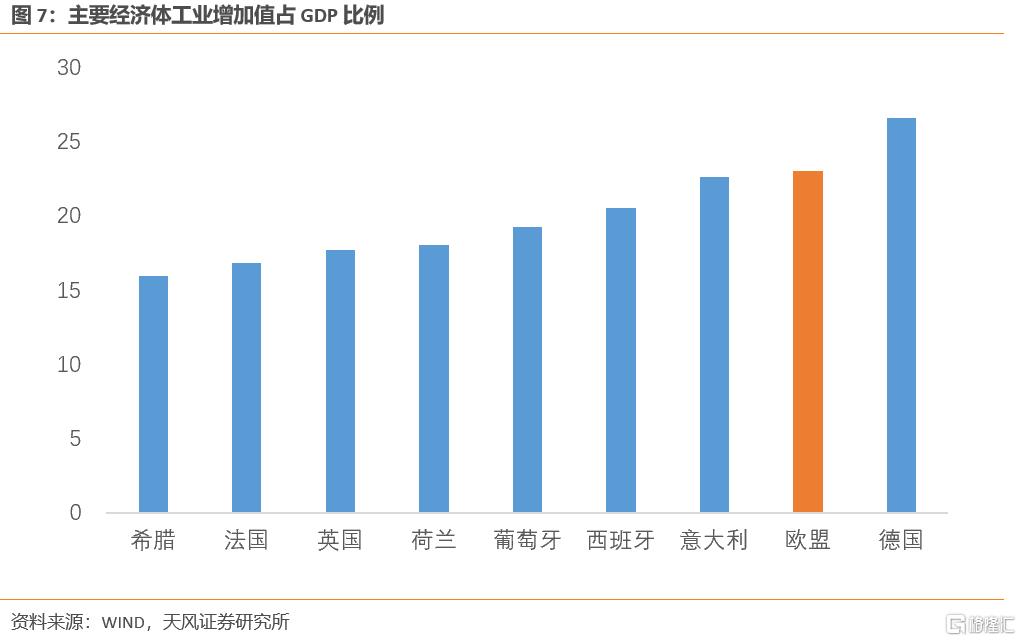

德国工业增加值占GDP的比重为26.6%,意大利为22.6%,法国为16.8%,英国为17.7%。以欧盟工业增加值占GDP比重为23%测算,预计天然气危机对工业生产的冲击将拖累欧盟GDP增速1.6个百分点以上。

影响推算三:如果天然气价格上涨5倍,欧盟居民实际消费增速将转负,东欧民众受影响更大。

我们前面假设天然气供应量的短缺只发生在工业消费领域,但事实上,天然气价格的上涨也会挤出欧洲居民的天然气消费。目前来看,由于政府补贴和鼓励居民减少用气取暖,欧洲居民总体消费似乎并未受天然气价格升高影响。不过随着天然气价格继续维持高位,后续欧盟各政府财政负担加重,或削减能源纾困政策。同时,进入冬天后居民进一步削减用气动力降低,这可能导致能源依赖度较高国家的居民总消费,特别是非必需消费的下滑。

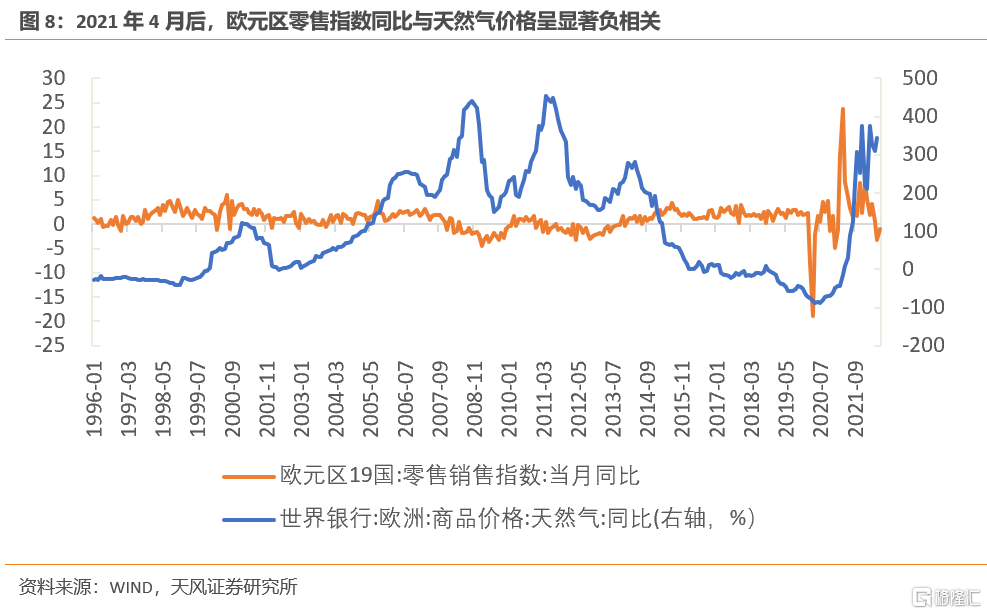

经过测算,2021年4月以来欧元区零售销售同比与天然气价格的相关系数为-0.63;如果欧洲天然气价格同比上涨400%,欧元区居民实际消费同比增速将降至0.37%;如果欧洲天然气价格同比上涨500%,欧元区居民实际消费同比增速将降至-1.48%。

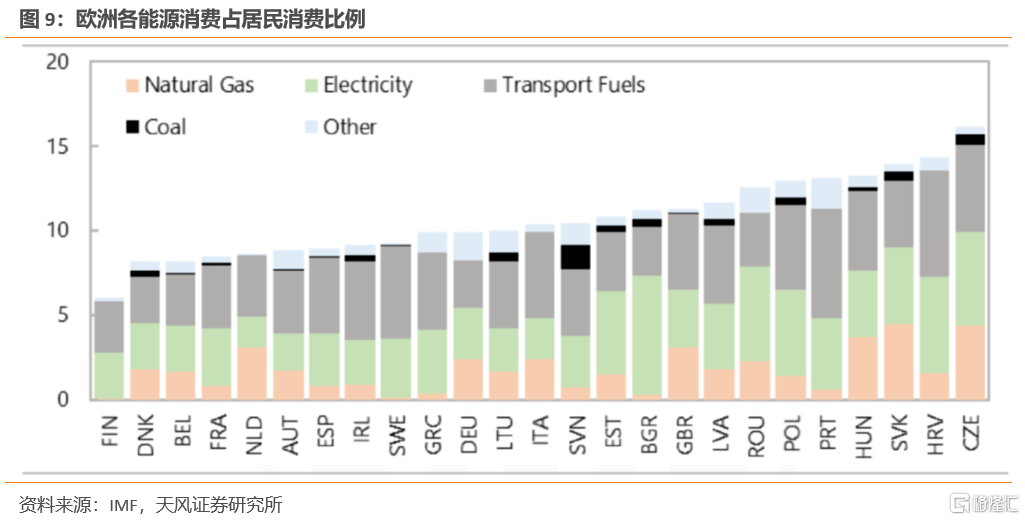

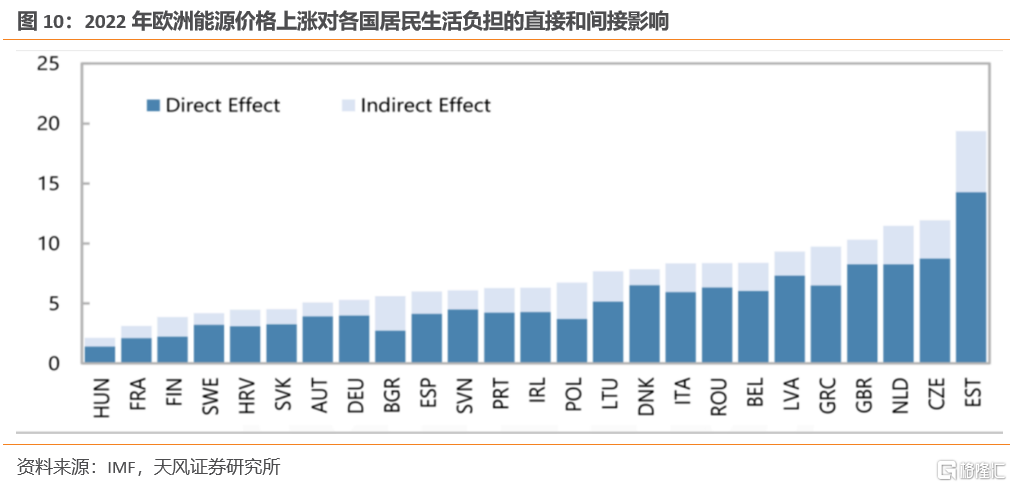

能源产品(交通燃油、电力、天然气)在欧洲居民消费平均占比约10%,富裕国能源消费占比相对较低,如芬兰仅6%,低收入国家占比较高,如捷克约15%。综合来看东欧地区居民消费受到影响较大。根据IMF测算,高能源价格将导致今年欧洲家庭消费负担平均增加约7%,对低收入人群的影响更大。

影响推算四:天然气危机将导致欧元区未来2个季度经济增长损失超过3个点。

整体而言,如果欧元区天然气消费量整体下降15%,同时天然气价格同比去年上涨5倍,综合考虑工业生产的下滑和居民消费的挤出,将导致22Q4-23Q1欧元区GDP增速下降约3个点以上。其中,德国和意大利工业生产受到的打击可能最严重,尤其是德国,重工业和能源密集型产业占比更高。从德国的天然气完全消耗系数来看,德国的化工、钢铁、有色金属、机动车和运输设备等能源密集型行业的产出将受到较大影响。意大利工业家联合会研究中心的报告显示,与德国对比,意大利的木材、非金属矿物、化学品的生产将受到更大影响,造纸业、冶金业将是意大利受影响最严重的行业。

影响推算五:欧元区整体债务风险有限,但需要关注意大利、西班牙、奥地利的政府债风险。

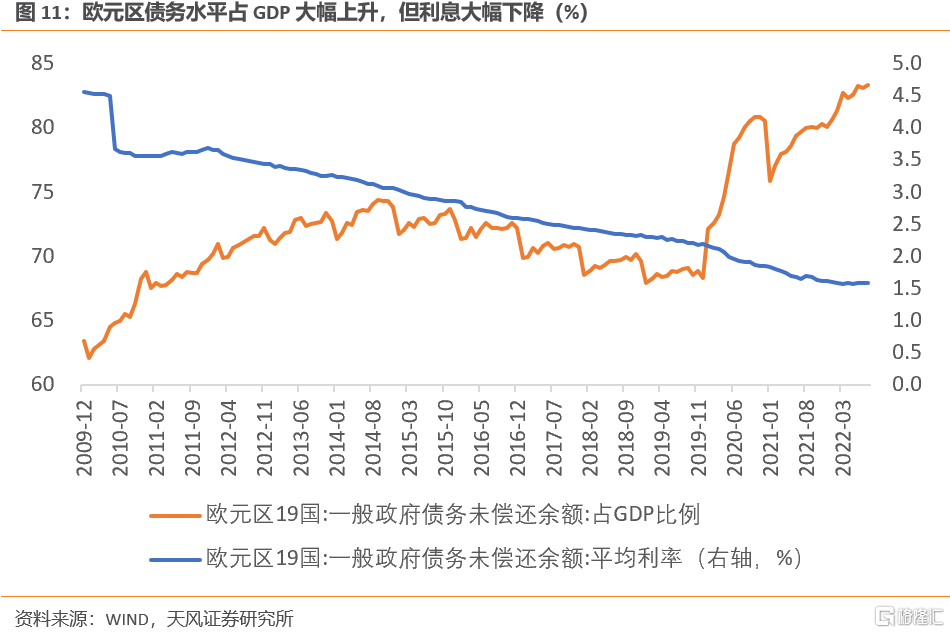

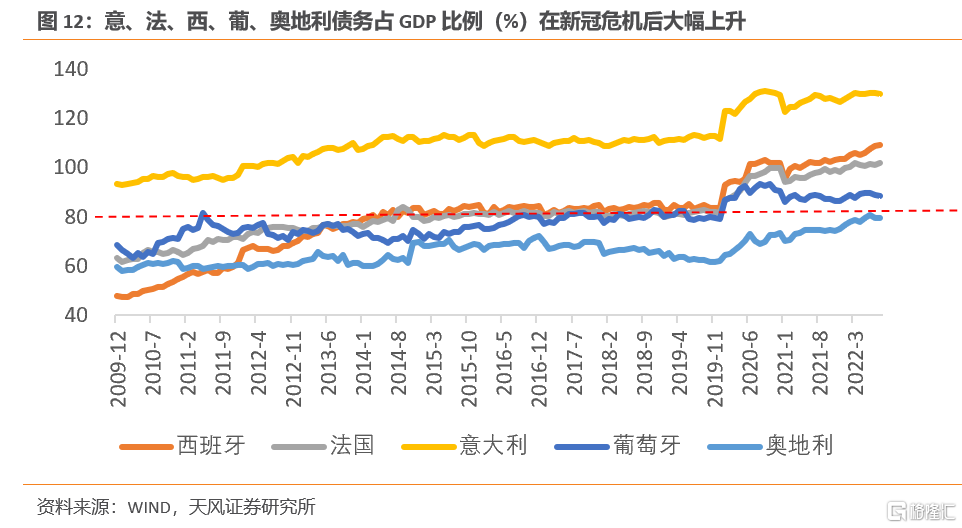

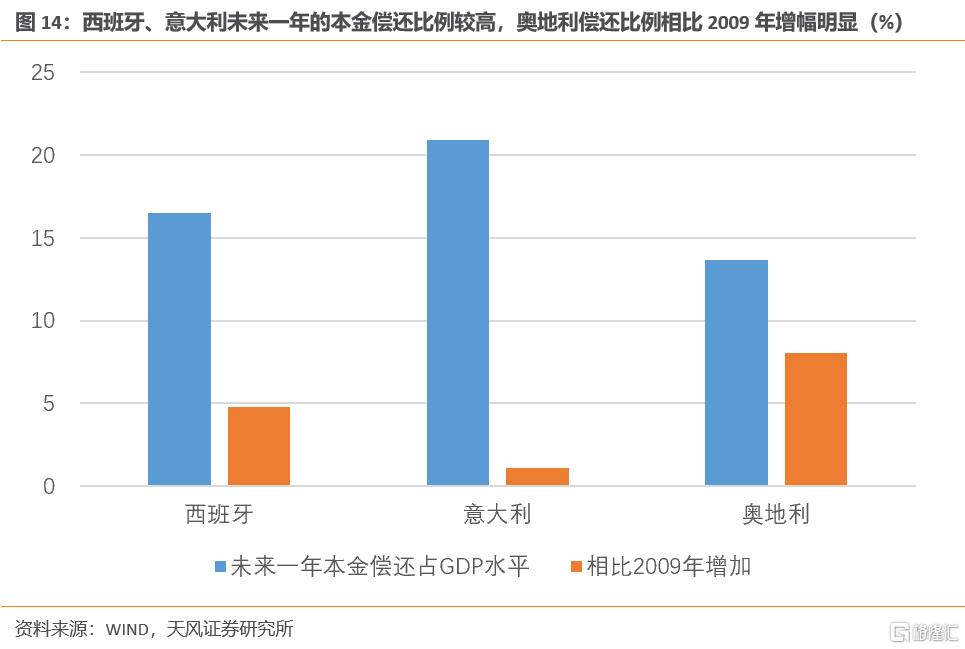

新冠危机以来,欧元区整体政府负债率(债务占GDP比重)大幅上升,其中法国、意大利、西班牙、葡萄牙、奥地利是欧元区政府债务率上升的主要贡献国。但由于负债期限较长,欧元区整体政府偿债压力还在走低,未来一年本金加利息的偿还额占GDP比重为14.58%,处于过去10年的均值水平,且偿还利息占GDP的比重明显下降。从偿还本金占GDP比重的绝对水平来看,意大利和西班牙的压力较大,奥地利相比2009年的本金偿付比例大幅抬升。整体而言,需要关注意大利、西班牙、奥地利的政府债偿还兑付风险。

风险提示

欧洲经济疲弱超预期,天然气供给不及预期,天然气价格涨幅超预期。