本周(11月11日—11月15日),西本资讯监测的数据显示,截止11月15日,全国69个主要市场25mm规格三级螺纹钢平均价格为3607元/吨,周环比下跌143元;高线HPB300φ6.5mm为3755元/吨,周环比下跌134元。

本期,全国各地市场建筑钢材价格整体下移:其中,北方需求减弱,补跌幅度加大;南方期现同步,震荡走弱。本周西本钢材指数下调,成本指数调低,显示长流程钢厂利润空间变化不大;本周螺纹钢期货主力合约波动收低,对现货市场有示范效应。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约震荡趋低。其中,热卷2501合约周五夜盘收在3425元,环比上周3515元下跌90元;螺纹钢2501合约周五夜盘收在3238元/吨,环比上周3343元下跌105元;从全周走势情况看,原料端波动下行,成材端及时跟跌。

回首本期,消息面没有刺激,原料价格走弱,螺纹现货下跌,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据:截至11月14日,沪市螺纹钢库存总量为22.35万吨,周环比增加1.63万吨,增幅为7.87%(见下图);目前库存量较上年同期(11月16日的25.96万吨)减少3.61万吨,降幅为13.91%。本周沪市螺纹钢库存环比增加,主要原因是部分资源补充,而出货不太顺畅。

本期,西本资讯监测的沪市线螺周终端采购量为1.76万吨,周环比减少11.56%(见下图)。本周,终端需求环比回落,主要是因为价格走低,工地消极进货。

本期西本钢材指数震荡走弱,市场价格波动下移:周一,整体走弱;周二,止跌趋稳;周三,低位回涨;周四,盘中调低;周五,跌幅扩大。当下上海市场现状是:库存再现回升,需求环比减少,市场预期较弱,厂商加快出货。本周市场价格区间向下,预计下周低位波动。

二、库存总结分析

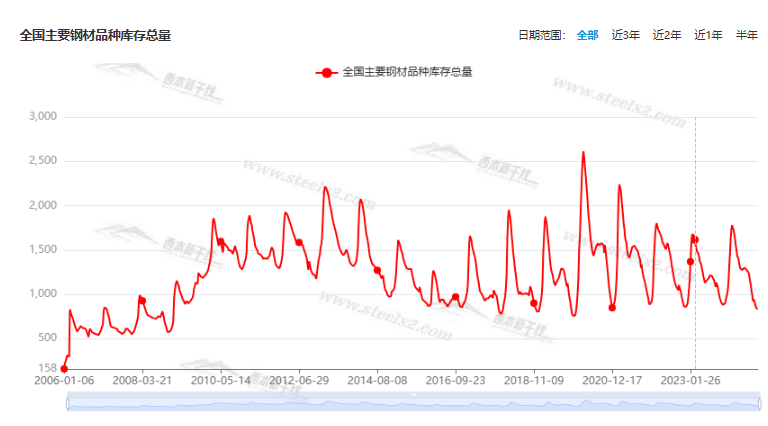

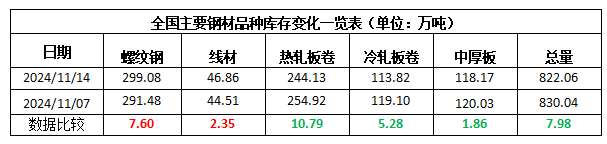

本期,全国35个主要市场样本仓库钢材总库存量为822.06万吨,周环比减少7.98万吨,降幅为0.96%。主要钢材品种中,螺纹钢库存量为299.08万吨,环比增加7.60万吨,增幅为2.61%;线盘库存量为46.86万吨,周环比增加2.35万吨,增幅为5.28%;热轧卷板库存量为24.13万吨,周环比减少10.79万吨,降幅为4.23%;中厚板库存量为118.17万吨,周环比减少1.86万吨,降幅为1.55%;冷卷板库存量为113.82万吨,周环比减少5.28万吨,降幅为4.43%。

据西本资讯历史数据,当前库存总量较上年同期(2023年11月16日的933.23万吨)减少111.17万吨,降幅为11.91%。分品种看,本期五大钢材品种库存中,除了螺纹钢和线材外,其它品种库存环比下降。(见下图)

本周,华东区域建筑钢价格波动趋低,截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3220元到3450元/吨不等,周环比下移70-100元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

2024年10月份工业生产者出厂价格环比降幅收窄

2024年10月份,全国工业生产者出厂价格同比下降2.9%,工业生产者购进价格同比下降2.7%。工业生产者出厂价格环比下降0.1%,工业生产者购进价格环比下降0.3%,降幅均比上月收窄0.5个百分点。1—10月平均,工业生产者出厂价格和购进价格均比上年同期下降2.1%。

央行:前十个月人民币贷款增加16.52万亿元

央行:前十个月人民币贷款增加16.52万亿元。分部门看,住户贷款增加2.1万亿元,其中,短期贷款增加4514亿元,中长期贷款增加1.65万亿元。央行:10月末,本外币贷款余额258.18万亿元,同比增长7.5%。月末人民币贷款余额254.1万亿元,同比增长8%。

央行:前十个月人民币存款增加17.22万亿元

央行:前十个月人民币存款增加17.22万亿元。其中,住户存款增加11.28万亿元,非金融企业存款减少2.84万亿元,财政性存款增加1.32万亿元,非银行业金融机构存款增加5.58万亿元。10月末,外币存款余额8365亿美元,同比增长6.6%。前十个月外币存款增加386亿美元。

十月多地工程机械开工率攀升

国家信息中心最新数据显示,10月份,反映工程建设热度的工程机械开工率,环比提升了1.6个百分点。这里面,不仅开工的设备更多,也更忙了。设备总工作时长连续5个月在持续增长,进入十月的增速明显加快。与此同时,全国开工面积也更大了。10月份,31个省(区、市)中有28个省份开工率实现环比增长。其中,安徽、河南、湖北、辽宁等10余个省份开工率连续3个月持续上升。

中汽协:1至10月我国汽车产销量同比分别增长1.9%和2.7%

从中国汽车工业协会获悉,今年1至10月,我国汽车产销量达2446.6万辆和2462.4万辆,同比分别增长1.9%和2.7%,汽车产销量保持同比稳步增长。据中汽协副秘书长陈士华介绍,10月我国汽车产销量达299.6万辆和305.3万辆,环比分别增长7.2%和8.7%,同比分别增长3.6%和7%。

20城土地出让金再创新高

10月,土地出让金超过100亿元的城市达到6个,一线城市中上海、北京、广州均在列。TOP20城市土地出让金合计1553.6亿元,超过9月,成为今年TOP20城土地出让金最高的月份。10月,土地出让面积TOP20城市合计出让2135.5万平方米,出让面积超百万平方米的城市有9个,也是目前全年最多的一个月份。各地土地供应和出让积极性有所改善,TOP20城市土地出让面积门槛值为71.7万平方米,比9月68.5万平方米再次提高。

1月至10月全国铁路完成固定资产投资6351亿元

1月至10月,中国国家铁路集团有限公司科学有序推进铁路建设,充分发挥铁路投资对全社会投资的有效带动作用,全国铁路完成固定资产投资6351亿元、同比增长10.9%,投产铁路新线2274公里。

财政部:将各地区土地增值税预征率下限统一降低0.5个百分点

财政部、税务总局、住房城乡建设部发布《关于促进房地产市场平稳健康发展有关税收政策的公告》,公告明确,土地增值税方面,将各地区土地增值税预征率下限统一降低0.5个百分点。各地可以结合当地实际情况对实际执行的预征率进行调整。

11月上旬重点钢企粗钢日产环比上升

据中国钢铁工业协会统计数据显示,2024年11月上旬重点钢企生铁日均产量188.2万吨,旬环比下降0.1%,同比上升6.4%;粗钢日均产量209.6万吨,旬环比上升0.1%,同比上升1.1%;钢材日均产量195.3万吨,旬环比下降7.8%,同比持平。11月上旬重点钢铁企业钢材库存量为1366万吨,旬环比增加2万吨,上升0.1%;比上月同旬减少107万吨,下降7.3%;比去年同旬减少103万吨,下降7.0%。

2024年1—10月份全国固定资产投资增长3.4%

国家统计局:2024年1—10月份,全国固定资产投资(不含农户)423222亿元,同比增长3.4%,其中,民间固定资产投资212775亿元,下降0.3%。从环比看,10月份固定资产投资(不含农户)增长0.16%。

1-10月份,全国房地产开发投资86309亿元

1-10月份,全国房地产开发投资86309亿元,同比下降10.3%;其中,住宅投资65644亿元,下降10.4%。新建商品房销售面积77930万平方米,同比下降15.8%,其中住宅销售面积下降17.7%。房地产开发企业房屋施工面积720660万平方米,同比下降12.4%。房屋新开工面积61227万平方米,下降22.6%。

2024年10月中国粗钢产量8188万吨

2024年10月,中国粗钢产量8188万吨,同比增长2.9%;生铁产量7026万吨,同比增长1.4%;钢材产量11941万吨,同比增长3.5%。1-10月,中国粗钢产量85073万吨,同比下降3.0%;生铁产量71511万吨,同比下降4.0%;钢材产量116484万吨,同比增长0.5%。

国家统计局:10月各线城市房价环比降幅总体收窄

10月份,一线城市新建商品住宅销售价格环比下降0.2%,降幅比上月收窄0.3个百分点。一线城市二手住宅销售价格环比由上月下降1.2%转为上涨0.4%,为近13个月以来首次转涨。10月份,二线城市新建商品住宅销售价格环比下降0.5%,降幅比上月收窄0.2个百分点;二手住宅环比下降0.4%,降幅收窄0.5个百分点。三线城市新建商品住宅销售价格环比下降0.5%,降幅收窄0.2个百分点;二手住宅环比下降0.6%,降幅收窄0.3个百分点。10月份,70个大中城市中,新建商品住宅销售价格环比上涨城市有7个,比上月增加4个;二手住宅环比上涨城市有8个,比上月增加8个。

本期,宏观面总体平淡,主要体现在:1、10月份PPI同比继续下降,环比降幅略有收窄;2、前10月存贷款数据出笼,存款增量高于贷款数量;3、政策刺激不断加码,1-10月汽车产销量小幅增长;4、十月多地工程机械开工率攀升,铁路投资保持两位数增长;5、土地增值税预征率下调,部分城市土地出让金环比增长;6、固定资产投资增速平缓,房地产开发投资降幅不减;7、各线城市房价降幅收窄,一线城市有回暖迹象。

行业面上,据国家统计局数据,10月份我国粗钢、生铁和钢材产量同比回升,粗钢日均产量已经连续两个月环比增长;表明供应端保持较强的韧性。另据中钢协数据,11月下旬重点钢企粗钢日均产量环比回升,生铁、钢材日均产量环比下降,其中粗钢产量已经连续7旬环比增加,但增势已经放缓,同期企业库存增幅不大。展望后期,供需双向减弱的格局基本确立,如果没有新的政策刺激,预计钢价将跟随原料价格波动,震荡走弱的概率更大。

回首本周,期螺低位运行,现货震荡下跌,商家心态不佳,需求力度不足。从行情走势看,全国各地走势相似,只是下跌的幅度不同:在北方,市场大跌,厂家跟随;在南方,频繁试探,最终走弱;对比来看,南北市场价差逐步修复,有利于后期资源跨区域流动。总体而言,供给没有减少,需求无法提振,政策效应降温,厂商加快出货。

期货下移,现货跟进;信心受挫,降价出货。这是本周市场的主要特色。接下来,预计终端需求有限,投机需求退缩,期货低位起伏,现货弱势波动。本周行情是区间向下,预计下周无力反转。

对于上海地区而言,市场现状是:厂家无力托举,商家消极进货;库存再现回升,交易受到抑制。当前的利好因素是:价格持续下跌,大跌空间有限;利空因素主要有:期货易跌难涨,需求进入淡季。本周钢价震荡趋低,预计下周低位调整。需要关注的是:宏观的动向,期货的起伏,成交的冷热。