美联储本月同时调高失业率和核心通胀预测

“偏鹰”的议息决议背后,市场需要关注的是美联储最新经济预测的变化以及背后的核心逻辑。

同时调高失业率和核心通胀率的预测,是12月份经济预测的核心变化。这种看似“不合逻辑”的预测背后,是美联储对于薪资增速的担忧。

与此同时,美联储调降了2023年的经济增速,但不认为经济会陷入衰退。这也支撑其继续加息至5%以上的基本立场。

总体而言,美联储的经济预测是“自洽”的,但也因此被市场诟病。市场认为CPI已经明显减速,因此美联储调高通胀预期并不合理。同时,薪资增速也可能因为劳动力市场降温而出现放缓。更加重要的是,市场认为经济在失业率上升如此迅速的情况下大概率会陷入“衰退”。这几点形成了市场与美联储的核心分歧。

美联储的经济预测在每个季度底作出,因此下一次的预测更新会在明年的3月份。从这个角度而言,市场和美联储都会根据最新的经济数据来调整预测,但如果薪资增速不出现明显的松动,美联储大概率会坚持自己的整体预测,并以此作为货币政策决议的基础。

01

“偏鹰”的FOMC?

美联储在2022年的最后一次议息会议以加息50个基点落下帷幕,并为来年的继续加息留下了空间。从市场的表现而言,市场似乎认为本次议息决议以及鲍威尔在随后的讲话显得“鹰派”,同时并没有对经济可能在2023年出现的“衰退”表达出足够的担忧。某种角度而言,市场也在担忧美联储是否会犯下“落后于曲线”的错误。

读懂一次季度底议息会议的最重要工作之一,是理解美联储对于主要指标的最新预测,并与此前的预测作出对比来找出差异。

需要说明的是,美联储的经济预测(Economic Projections)是以季度为单位的,分别在3、6、9、12月的议息会议后向市场公布。美联储的货币政策决定也会基于这份季度经济预测而作出,某种程度上这反映出美联储正在关注和讨论的核心问题。换言之,希望鲍威尔说出与季度经济预测不一致的陈述,几乎是不可能的。

02

最新经济预测的变化

在12月议息会议后公布的这份最新季度经济预测,其中有这样几个关键点:

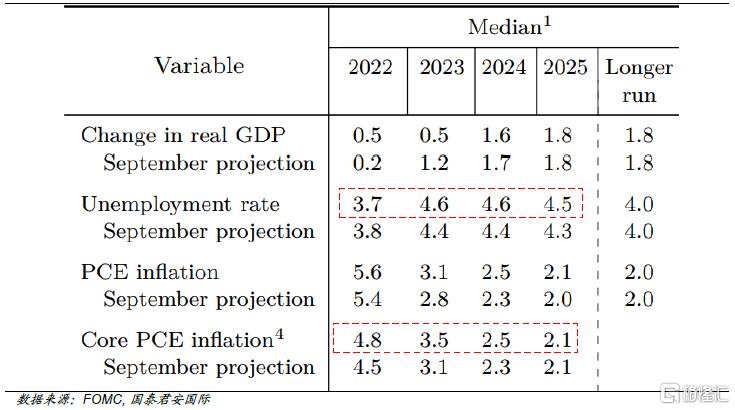

首先,与9月份的预测相比,最新预测调高了对2022年的GDP预测,由此前的0.2%上调至0.5%,相信主要是因为第三季度GDP超出预测所导致的,这样的预测也意味着今年第四季度的GDP环比增速也为正数,换言之,美国经济最早也要到明年年中才能确认“衰退”(“技术性衰退”需要连续两个季度的GDP环比负增长)。

与此同时,美联储大幅调降了2023年的经济增长预测,从此前的1.2%下调至0.5%。这意味着经济明年会出现减速,但不会失速。换言之,尽管“衰退”仍然是市场的主流观点,但美联储并未认可。因为按照今年的经济表现,在第一季度和第二季度的连续环比负增长而陷入技术性衰退后,随后两个季度的经济表现尚可,并没有因为连续的加息导致经济失速。

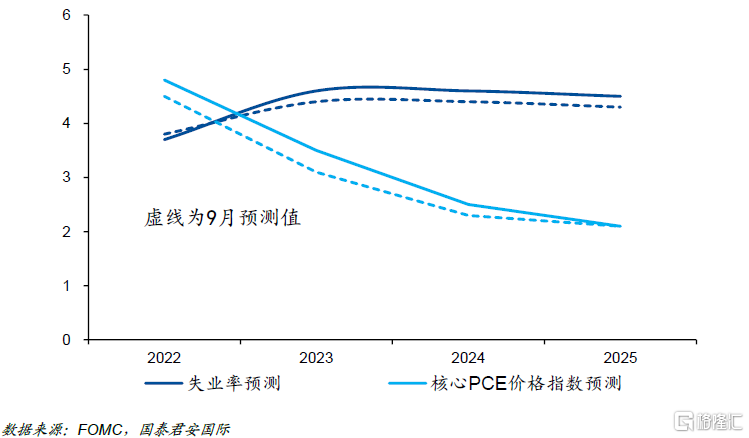

第二,美联储调低了对2022年失业率的预测,从9月份的3.8%调降至3.7%,这一调整是基于11月份强劲的非农就业数据作出的。按照目前劳动力市场的表现,期望12月份单月失业率上升并达到此前3.8%的预测值已经不太现实,因此调整失业率预测是一个相对现实的决定。

但最新预测同时调整了2023年至2025年连续三年的失业率预测,分别调升了0.2个百分点。这才是本次会议最让市场争议的地方。如果说劳动力市场目前表现得异乎寻常地强劲,那么美联储应该维持甚至降低未来的失业率预测,但在调低2022年失业率的同时、提高未来的失业率预测,则让市场有些费解。

与此同时,最新预测调高了对未来三年的PCE价格指数以及核心PCE价格指数的预测,仅维持了2024年的核心CPI价格指数保持不变。从最受美联储关注的核心PCE价格指数来看,与9月相比,最新预测将2023年的预测值调升了0.4个百分点至3.5%。市场有分析认为,基于本周刚公布的核心CPI仅环比上升0.2%,新的核心PCE价格指数预测似乎显得有些“不可思议”。

这也是让市场诟病的另一个地方,即在调高失业率预测的同时调升通胀预测,这意味着“菲利普斯曲线”(即通胀与失业率的负相关关系)的短暂失效。唯一的解释是,目前相对较高的薪资增速是美联储调高未来核心通胀预测的关键原因,也表明美联储认为工资上升是一个长期的压力。

图1:12月份最新经济预测的主要变动

03

薪资是美联储的头号敌人

由于市场的主流观点是美国经济将在2023年陷入衰退,因此美联储的最新预测会被认为是“偏鹰”,但整体来看,隔夜市场表现却不温不火,除了美元指数出现下跌,其他市场几乎是先抑后扬或者先扬后抑,整体表现波澜不惊,在一定程度上也表明美联储与市场之间的分歧,只能交给时间。

事实上,美联储的预测本身,某种程度上“准确”并不是最重要的(也不可能),读懂其中的逻辑才是最重要的。对于美联储内部大量的经历了长期经济学训练的专家们而言,一份经济预测表最重要的是呈现出主要经济指标的基本假设和互相印证,并体现出长期政策目标。

最新的经济预测给出的核心信息是由于薪资增速保持在高位,服务价格将保持高位,核心PCE价格指数也将随之上升。通过相对长期的较为限制性的货币政策,经济数据将在中长期恢复至均衡水平,即通胀将回到2%的水平,与此同时,长期失业率保持在4%,经济增速回归1.8%左右,接近于潜在经济增速。

市场固然会基于最新的两个月的CPI走势来挑战美联储的最新预测,但市场一般选择的预测模型是基于“动量(Momentum)”或者“长期均值”而作出,因此与美联储的经济预测之间出现某些时点上的分歧也是正常的。从基础的经济分析而言,美联储的预测仍然在合理范围之内,也表明劳动力市场和薪酬是目前政策关心的核心问题。5%甚至更高的基准利率也符合核心假设以及判断。

但最新经济预测的最大风险也在于对于“工资—通胀”螺旋的假设。如果薪资增速放缓,或者通胀下行加速,都可能挑战美联储的最新预测。“工资—通胀”螺旋也是一个较为长期的关系,不排除两者之间的短期关系会出现“断裂”,一旦这样的情况出现,美联储将会面临市场更大的质疑。

正像我们在前文中提到的,美联储的经济预测在每个季度底作出,因此下一次的预测更新会在明年的3月份。从这个角度而言,市场和美联储都会根据最新的经济数据来调整预测,但如果薪资增速不出现明显的松动,美联储大概率会坚持自己的整体预测,并以此作为货币政策决议的基础。